Az elmúlt hetekben bejelentett két Matolcsy-csomag összességében 764 milliárd forint költségvetési kiigazítást tartalmazott. A második csomag 367 milliárdos főösszegéből a helyi iparűzési adót érintő módosítás 35 milliárd forintnyi, a cafetéria-elemek adóemelése pedig további 40 milliárd forintnyi költségvetési többletbevételt eredményezett volna. Ha minden igaz, akkor a vállalkozásokat negatívan érintő két javaslatot visszavonnák, ennek következtében azonban 75 milliárd forint összegű további kiigazítás válik szükségessé. A Költségvetési Tanács korábbi kétharmados megvalósulási becslését figyelembe véve akár további 335 milliárd forint kiigazítás is szükséges lehet.

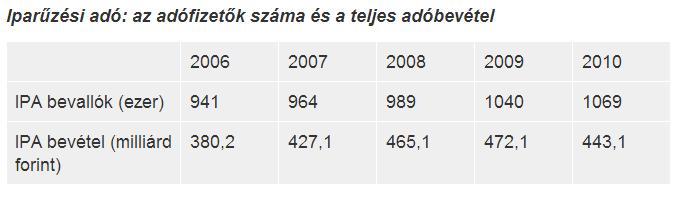

Az iparűzési adót érintő javaslat szerint az eladott áruk beszerzési értékét, valamint a közvetített szolgáltatások értékét csak az árbevétel 80 százalékáig vonhatták volna le a vállalkozások. Ezt a javaslatot a kormány várhatóan visszavonja, ami adózási szempontból mindenképpen üdvözlendő. A javaslat kapcsán a korábbiakban már utaltunk arra, hogy a módosítás az alacsony árréssel üzemelő teljes kereskedelmi szektort rendkívül hátrányosan érinti, hiszen az a korábbi kiskereskedelmi ágazati különadón túl lényegesen szélesebb kört érint, ebből következően egy új ágazati különadóként is aposztrofálható.

A szabályzás nemcsak az élelmiszerkereskedelmet vagy példaként az élelmiszerágazathoz közvetlenül kapcsolódó gabonakereskedelmi társaságokat érintette volna, a kis árréssel működő teljes nagykereskedelmi szektor megszenvedte volna a szabályozásból fakadó adóteher-emelkedést. Az adóterhek ilyen irányú emelése több negatív hatással is járhat: egyrészt a végfelhasználói árak növekedésére lehet számítani, másrészt az érintett adózók – különösen a nagykereskedelmi társaságok – iparűzési és társasági adóalapjukat jogszerű, nemzetközi szinten bevett és jól ismert adótervezési eszközökkel külföldre helyezhetik. Ennek eredménye az adóbevételek csökkenése, valamint közvetetten a beruházási döntések elhalasztása lenne.

Összességében tehát nem javasolt rövid távú bevételnövelő intézkedések oltárán olyan áldozatokat hozni, amelyek közép- és hosszú távon az adóbevételek csökkenéséhez vezethetnek. Ezen kívül még érdemes megemlíteni, hogy az iparűzési adó beszedésének ellenőrzése jelenleg önkormányzati hatáskör, az ellenőrzés hatékonysága a Nemzeti Adó- és Vámhatóság ellenőrzési hatékonyságától elmarad, így a várt 35 milliárd adóbevétel beszedése további bizonytalanságokat hordoz magával.

Remélhetően a javaslat újragondolása nem fog oda vezetni, hogy az iparűzési adó alapjából semmi sem lesz levonható, hiszen ilyen szabályozás a 90-es évek elején már volt, igaz akkoriban az adókulcs a mostani adókulcsnak a töredéke volt és az adórendszer fejlettsége is messze elmaradt a mostanitól

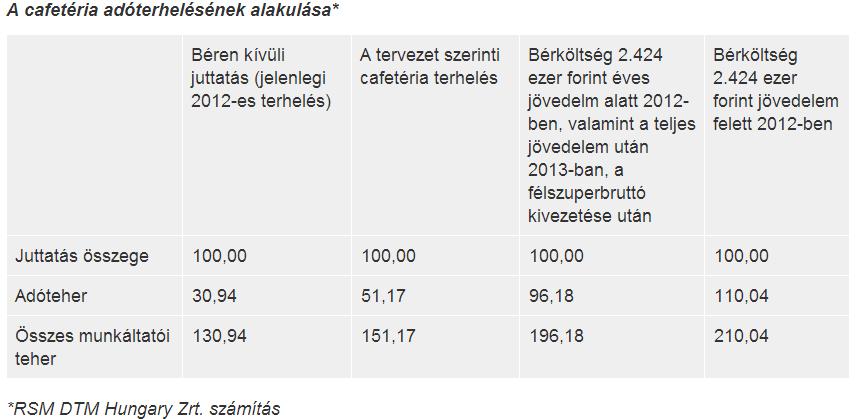

A korábban ismertetett, a cafetériát érintő adóemelés – az egészségügyi hozzájárulás 10 százalékos adójának 27 százalékra történő emelésének – hatása több reakcióval járhat a vállalkozói szférában: lesznek olyan vállalkozások, amelyek vállalják az adóteher növekedését – minden bizonnyal ez a kisebbség -, a többség pedig vagy teljesen megszűnteti a cafetériát, vagy a növekedő adóterhekkel csökkenti a nettó juttatás mértékét.

Az igazsághoz hozzátartozik, hogy a tervezett adóemelés után a cafetéria-juttatás adóterhe még mindig lényegesen kedvezőbb lenne, mint a bérekre rakódó adóteher. Ettől függetlenül a tervezett adóváltozás komoly hullámokat gerjesztett a vállalkozások adóterhelésének tengerén. A javaslat szerint egyébként minden cafetéria elem juttatása esetén a juttatás értékének 1,19 szerese után 16 százalék személyi jövedelemadó és 27 százalék egészségügyi hozzájárulás fizetése vált volna esedékessé. Ez az adóteher a juttatót, tehát a vállalkozásokat terhelné. Úgy tűnik, hogy ezen a területen is visszavonulót fúj a kormány, így bizakodhatunk abban, hogy maradnak az eddigi adóterhek, tehát a béren kívüli juttatások továbbra is 10 százalékos egészségügyi hozzájárulási adót viselnek és csak egyes meghatározott juttatások esetében merül fel a 27 százalékos egészségügyi hozzájárulás. A részletes szabályozást korábbi blogbejegyzésünkben ismertettük.