Az új előírások szerint március 6-tól kell a cégeknek és az egyéni vállalkozóknak hetente beadniuk a számlázásuk valamennyi adatát egy NAV által rendszeresített elektronikus nyomtatványon, ha pénztárgép választása helyett teljes körű számlázást választottak. A gyakorlati alkalmazhatóságot kétségkívül nehezítheti a vállalkozó azon döntése, hogy nyugta helyett minden esetben számlát bocsát ki. Az Áfa törvény ugyanis sokkal szigorúbb követelményeket szab a számlakibocsátás esetére, elég ha csak a számla kötelező tartalmi elemeire gondolunk. A Piac&Profit megkeresésére válaszolva a NAV sajtóosztálya azt közölte, a beérkezett adatok szerint mintegy 5700 olyan adózó van, amely pénztárgép használatára kötelezett és az online adatkapcsolatra képes pénztárgépek üzembe helyezése helyett a számlakibocsátást választotta.

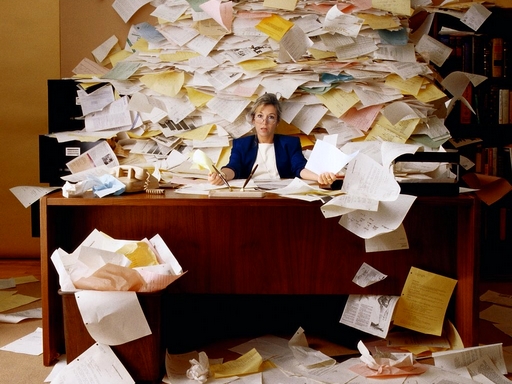

Annyi bizonyos, hogy jelentős többlet adminisztrációval számolhatnak azok, akik a számlázás mellett döntöttek.Az NGM szerint is az online pénztárgépek használatához képest a számlázás előírásainak való megfelelés már önmagában lassíthatja az üzletmenetet. Ráadásul a számlák esetében az adatszolgáltatási kötelezettség a február 28-át követően kiállított számlákra vonatkozik, míg a szakemberek szerint valamennyi online pénztárgép bekötésére nyár közepére van reális esély.

Bejelenteni, de mit?

A nyugtakibocsátásra szolgáló pénztárgépek üzemeltetésének, szervizelésének egyes, az adóügyi egységgel rendelkező pénztárgépekre való átállást elősegítő szabályokról szóló 50/2013. (XI.15.) NGM rendelet 9/A. § (1) bekezdése szerint azt a pénztárgép használatra kötelezett adóalanyt, aki nyugtakibocsátási kötelezettségének kizárólag számla kibocsátásával tesz eleget, az adatszolgáltatási kötelezettség szempontjából úgy kell tekinteni, mint aki nyugtaadási kötelezettségét gépi nyugtakibocsátással teljesíti. Kizárólagos számlakibocsátás alatt azt kell érteni, hogy az adóalany az egyébként pénztárgép használatra kötelezett tevékenységéhez kapcsolódó nyugtaadási kötelezettségét az adott pénzátvételi helyen kizárólag számla bocsátásával teljesíti.

Azt a tényt, hogy a pénztárgép használatra kötelezett adóalany bizonylat kibocsátási kötelezettségének számla kibocsátásával tesz eleget, a PTGSZLAB adatlapon, elektronikus úton kell bejelenteni. A bejelentés megtételét követően az adatszolgáltatási kötelezettség mindaddig fennáll, amíg az adóalany a tevékenységét befejezi vagy adott pénzátvételi helyen online pénztárgépet helyez üzembe. (Úgy tűnik, ezt még mindig meg lehet tenni, bár a hivatalos határidő február 7-én lejárt.)

Hogyan?

Az adóalany adatszolgáltatási kötelezettségének pénztárgép használatra kötelezett tevékenysége tekintetében olyan módon köteles eleget tenni, hogy a PTGSZLAA adatlapon az e tevékenységéhez kapcsolódóan kibocsátott számlák adatát a számla kibocsátásának keltét alapul véve, naponkénti bontásban, naptári hetente, a tárgyhetet követő hét negyedik napjáig (csütörtök) elektronikus úton megküldi az állami adóhatóságnak.

Mikortól?

Az adatszolgáltatási kötelezettséget azon számlák vonatkozásában kell először alkalmazni, amelyek kibocsátása 2014. február 28-át követően történik. A beadást első alkalommal – a 2014. március 1. és 2. vonatkozásában – a 9. héttől kell teljesíteni. Az első beadási határidő: 2014. március 6.

Az PTGSZLAA adatlap 2014. február 24.-étől a NAV honlapjáról, illetve az alábbi linkre kattintva letölthető http://nav.gov.hu/nav/letoltesek/nyomtatvanykitolto_programok

- sorszám: a szigorú számadás miatt nem megváltoztatható, a gépi számlázásnál a számlázó-program automatikusan adja, a számlatömbnél pedig a nyomtatványon előre ki van töltve

- kibocsátás kelte: mindig az aznapi, valós dátumot kell megadni, amikor a számla kiállításra kerül

- az eladó adatai: vagyis a számla kibocsátójának (a termékértékesítést vagy szolgáltatást nyújtó adóalany) adatai, neve, számlázási címe és adószáma, esetleg elérhetősége (telefonszám, weboldalcím)

- a vevő adatai: neve, címe, illetve ha a vevő az adó fizetésére kötelezett, akkor az adószáma is

- a teljesítés időpontja: az a dátum, amikor az értékesítés megvalósul, a termék vagy szolgáltatás „átadásra” kerül

- a termék (szolgáltatás) megnevezése: a kiszámlázott termékek pontos neve

- a termék (szolgáltatás) mennyiségi egysége és mennyisége: az átadás „adagolásának formája”, például darab, karton vagy szolgáltatás esetén óra, nap, alkalom – illetve darabszáma

- a termék, szolgáltatás adó nélkül számított egységára: vagyis a nettó ár

- a termék (szolgáltatás) adó nélkül számított ellenértéke összesen: az összes értékesített termék nettó ellenértéke

- a felszámított adó százalékos mértéke. Egy számlán akár több különböző adókulcs is szerepelhet

- az áthárított adó összege: az összes értékesített termék adótartalmának összege

- a számla végösszege: vagyis a bruttó ár

- a fizetés módja és határideje