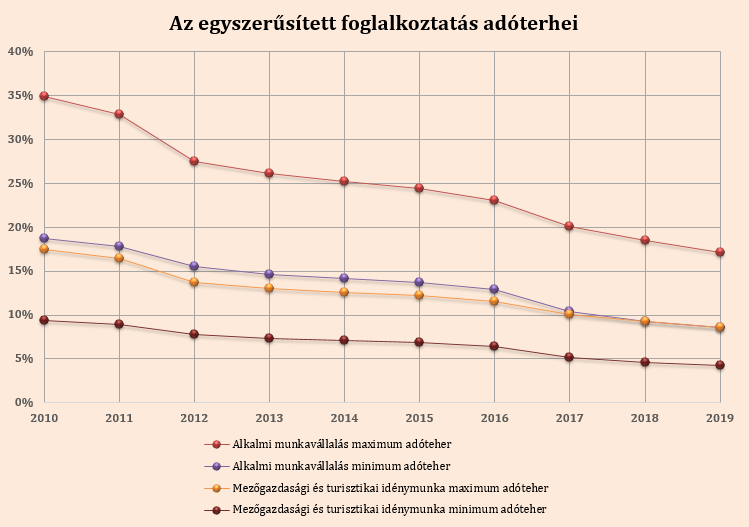

Az idén még kedvezőbb az egyszerűsített foglalkoztatás adózása. Bár az adó mértéke nem változott, de a minimálbér és a garantált bérminimum növekedésével a fajlagos adóteher tovább csökkent. Az egyszerűsített foglalkoztatás 2010. április 1-jei bevezetésekor 73.500 Ft minimálbérrel és 89.500 Ft garantált bérminimummal kellett számolnunk, míg 2019-ben mind a minimálbér, mind a garantált bérminimum ezeknek az összegeknek több mint a duplája, miközben a fizetendő közteher értéke nem növekedett.

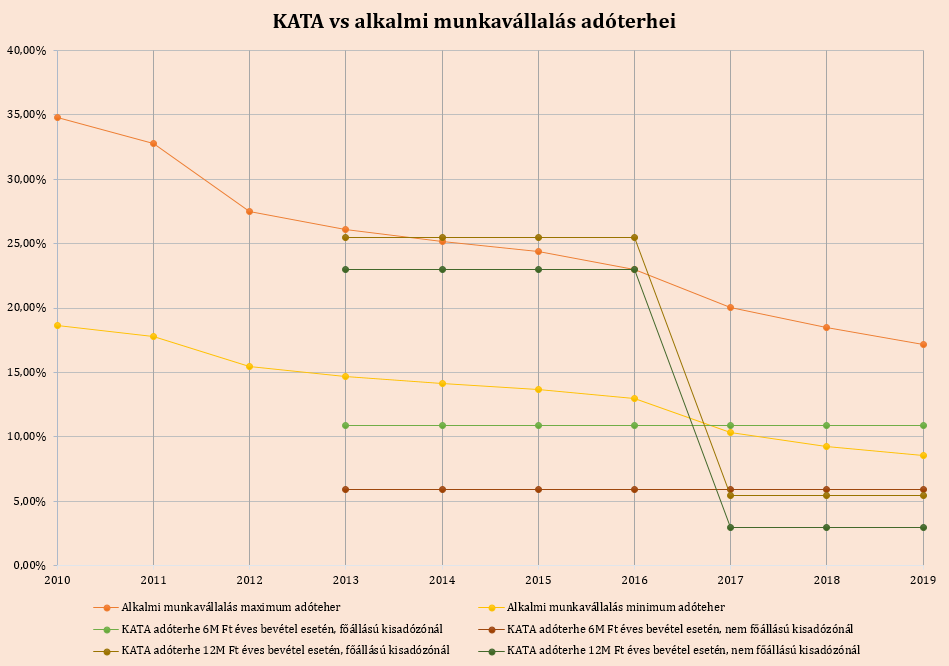

Az alkalmi munkavállalók után fizetendő adót vetettük össze a KATA adóalanyok átlagos adómértékével, melyet a következő grafikonnal szemléltetünk. Érdemes az egyszerűsített foglalkoztatás lehetőségéről egyeztetnie könyvelőjével!

A KATA-ról szóló összefoglalónkat itt olvashatja!

Milyen esetben alkalmazható az egyszerűsített foglalkoztatás?

- mezőgazdasági idénymunka: erdőgazdálkodási, állattenyésztési, növénytermesztési, halászati, vadászati ágazatba tartozó munkavégzés;

- turisztikai idénymunka: idegenforgalomhoz kapcsolódó foglalkoztatás;

- alkalmi munka: nem rendszeres munkavégzés tekintetében történő munkavállaló alkalmazása.

Ilyen foglalkoztatási forma esetén nem kötelező a munkaszerződés írásba foglalása, a munkaviszony szóban is létesíthető. Ennek okán a jogviszony az adóhatósághoz történő bejelentéssel jön létre.

- 19T1042E nyomtatványon elektronikusan (ügyfélkapun/cégkapun keresztül);

- telefonon az országos ügyfélszolgálaton keresztül (185-ös kék szám);

- okostelefonról, tabletről (az EFO alkalmazáson keresztül).

Mi a bejelentés határideje?

Egyszerűsített foglalkoztatáshoz kapcsolódó jogviszony létesítését annak első napját megelőzően, de legkésőbb a munkakezdés napján, a munkavégzés megkezdése előtt kell bejelenteni a NAV-nak.

Hány napig foglalkoztatható valaki alkalmi munkavállalóként?

Mezőgazdasági és turisztikai idénymunka esetén:

- 1 év alatt maximum 120 naptári napig,

- legfeljebb 5 egymást követő naptári napon

- 1 hónapon belül maximum 15 naptári napon

Hány órás munkaidőre tudom alkalmazni az egyszerűsített munkavállalót?

Alapesetben egy bejelentett nap 8 órának minősül, ez maximum 12 órára növelhető. Ilyenkor a 8 órán felüli időre túlórapótlék illeti meg a dolgozót.

Hány főt foglalkoztathatok alkalmi munkavállalóként egy adóévben?

Alkalmi munka esetén egy naptári napon az egyszerűsített foglalkoztatott munkavállalók száma nem haladhatja meg a munkáltató átlagos statisztikai létszámának függvényében:

- munkavállalóval nem rendelkező vállalkozás esetén: átlagosan az 1 főt

- 1-5 fő alkalmazotti létszám esetén: átlagosan a 2 főt

- 6-20 fő alkalmazotti létszám esetén: átlagosan a 4 főt

- 20 + alkalmazotti létszám esetén, a munkavállalói létszám 20%-át.

Milyen szabályok vonatkoznak a bérezésre?

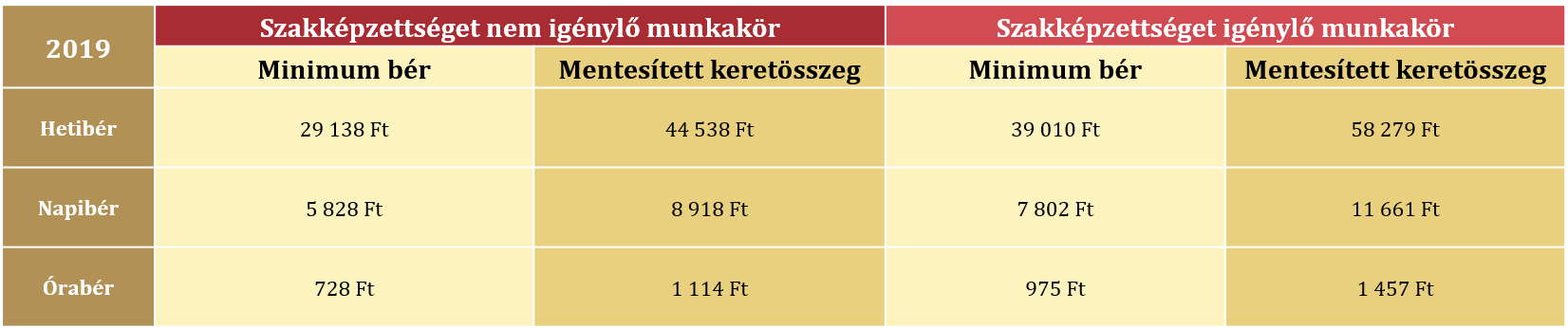

A foglalkoztató köteles szakképzettséget nem igénylő munkakör esetén legalább a minimálbér 85%-át, míg szakképzettséget igénylő munkakör esetén a garantált bérminimum 87%-át bérjövedelemként kifizetni az alkalmi munkavállalójának. A munkáltató úgy is határozhat, hogy ennél magasabb összeget nyújt az alkalmazottnak. A törvény a minimálbér és a garantált bérminimum, illetve ezek órára, napra és hétre jutó arányának a 130%-áig mentesítést nyújt az adó alól, míg e felett munkavállalónak 15%-os SZJA levonási kötelezettsége keletkezik.

Mikor jár bérpótlék és milyen mértékben?

Az egyszerűsített foglalkoztatottnak jár a 15%-os éjszakai pótlék 22:00 – 06:00 óra közötti munkaidőre, ha a munkavégzés ideje ezen időszak alatt meghaladja az 1 órát.

A napi 8 óra feletti munkaidőre az alapbéren felül 50%-os “túlórapótlékot” is kell fizetni. (Kivéve több napos bejelentés, egyenlőtlen beosztás esetén, pl.: egybefüggő 2 nap bejelentés a következők szerint: 1. nap 10 óra, 2. nap 6 óra munka, átlagosan maximum 8 óra).

Ahol nem vasárnaphoz köthető a tevékenység vagy a munkakör, 50%-os vasárnapi pótlékot kell fizetni.

Ahol nem vasárnaphoz köthető a tevékenység vagy a munkakör, a túlórára 50%-os “túlórapótlékot” + 50%-os vasárnapi pótlékot is kell fizetni. Pl. egy étteremben fizetett ünnepen dolgozik az egyszerűsített foglalkoztatott, akkor a fizetett ünnepnapi órákra 100% pótlék jár.

Alapesetben nem, azonban ha az egyszerűsített foglalkoztatásból származó jövedelem átlagosan magasabb, mint a mentesített keretösszeg, úgy az e feletti részt szerepeltetni kell a bevallásban, 15% SZJA megfizetése mellett.

Filmipari statisztákra főszabályként ettől eltérő szabályozás érvényes. Filmipari statiszta egy napra maximum 12.000 Ft nettó jövedelmet kaphat azzal, hogy a mentesített keretösszeg feletti jövedelemrész után SZJA fizetési kötelezettsége nem keletkezik.

Mikor keletkezik SZJA fizetési kötelezettség és mi a befizetésének módja?

Abban az esetben, ha a munkavállaló jövedelme alacsonyabb, mint az adómentesen adható keretösszeg, úgy SZJA-fizetési kötelezettsége nincs. Amennyiben magasabb a juttatott összeg ennél, úgy a napi 8.918 Ft / 11.661 Ft feletti rész SZJA köteles.

A számítást az alábbi példa szemlélteti, egy informatikus munkakörben foglalkoztatott személy esetén:

foglalkoztatás napjainak száma: 5 nap

kapott jövedelem: 20.000 Ft / nap, 20.000 Ft * 5 = 100.000 Ft

mentesített keretösszeg (garantált bérminimum maximuma naponta): 11.661 Ft * 5 = 58.305 Ft

adóbevallásban szereplő összeg: 100.000 Ft – 58.305 Ft = 41.695 Ft

fizetendő személyi jövedelemadó (15%): 41.695 Ft * 0,15 = 6.254 Ft

Ha a munkavállaló szakképzettséget igénylő és nem igénylő munkakörben is dolgozik az adóévben, úgy a keretösszeget arányosan kell kiszámolni. Az adófizetési kötelezettséget a magánszemélynek kell az adóévre vonatkozó SZJA bevallásában szerepeltetnie és a határidőre (május 20.) megfizetnie.

Ha a bér meghaladja az érvényes minimálbér napi összegének a kétszeresét (2019-ben: 13.720 Ft), úgy ezen összeg feletti rész nem minősül a vállalkozás elismert költségének, de alapjában véve mégsem fizetünk utána társasági adót. Ezt úgy értelmezhetjük, hogy ha valaki 20.000 Ft-ot kap egy napra, az elszámolható költségnek minősül, tehát csökkenti a társasági adó alapját. Viszont a 13.720 Ft-ot meghaladó rész (6.280 Ft) növeli a társasági adóalapot, így összességében adófizetési kötelezettség nem keletkezik.

A KIVA-s cégek esetén kicsit más a helyzet. A minimálbér kétszeresét meghaladó összeg a KIVA alapját növeli, ami után 2019-ben 13%-os adófizetési kötelezettség keletkezik. Ha valaki tehát egy napra 20.000 Ft-ot kap, úgy a 6.280 Ft (20.000 Ft – 13.720 Ft) után meg kell fizetnünk a kisvállalati adót, ami 816 Ft-os adótöbbletet eredményez.

Milyen közteher fizetési kötelezettségem keletkezik?

- mezőgazdasági és turisztikai idénymunka esetén: 500 Ft / fő / nap

- alkalmi munkavállaló esetén: 1.000 Ft / fő / nap

- filmipari statiszta esetében 3.000 Ft / fő / nap

Mentesül ugyanakkor a közteher fizetése alól az a munkáltató, aki olyan uniós állampolgárt alkalmaz, aki másik tagállamban biztosított, és erről igazolással rendelkezik, továbbá a tehermentesítésről Magyarország és az érintett EU-s ország között egyezmény van életben.

Milyen igazolásokat kell kiállítanom és kiadnom az alkalmazott részére?

Aa foglalkoztató köteles a jogviszony során olyan igazolást kiállítani, amin szerepel a megszerzett bevétel és annak jogcíme; az igazolást a kifizetést napján ki kell adni, így az összevont igazolások kiadása év végén nem kötelező.

Jár-e szabadság az alkalmi munkavállalónak?

Nem kell alkalmazni a Munka törvénykönyvének a szabadságra, betegszabadságra és táppénzre vonatkozó előírásait, ezek ugyan is nem illetik meg a foglalkoztatottat.

- A vállalkozás 300.000 Ft-ot meghaladó köztartozás felhalmozása esetén további egyszerűsített foglalkoztatásra nem jogosult;

- olyan felek esetén, akik között munkaviszony áll fenn, nem létesíthető egyszerűsített foglalkoztatásra vonatkozó jogviszony;

- közszolgáltatói tevékenységet ellátó munkáltató az alaptevékenységébe tartozó feladatokra nem alkalmazhat egyszerűsített munkavállalót;

- harmadik országbeli állampolgár csak mezőgazdasági idénymunkára foglalkoztatható, amennyiben rendelkezik TAJ számmal és adóazonosító jellel.

Az alkalmi munkavállalók nem biztosítottak, jogosultak ugyanakkor baleseti egészségügyi szolgáltatásra, nyugellátásra, valamint álláskeresési ellátásra.

Az ellátások alapja: mezőgazdasági és turisztikai idénymunka esetén 1.370 Ft / nap, alkalmi munkavállalás esetén 2.740 Ft / nap.

Szerző:

Papp Tibor

Vezérigazgató