Bár 2010 óta létezik, valójában még mindig nem elterjedt termék a lakosság körében a tartós befektetési számla (TBSZ). Pedig a konstrukció remek megoldást jelent az adóoptimalizálásra, hiszen mind a 16 százalékos kamatadó, mind a tavaly bizonyos befektetésekre kivetett 6 százalékos eho megúszható vele, ha legalább öt évig nem nyúlunk a kezdeti befektetésünkhöz. Ráadásul nemcsak a bankbetétek és az állampapírok, hanem a magasabb hozammal kecsegtető befektetések is széles körben elérhetők általa. Mivel azonban egy szolgáltató termékpalettája rendkívül sokat változhat öt év alatt, jogos volt az igény az ügyfelek részéről, hogy a számlák hordozhatók legyenek az egyes pénzintézetek között. A törvénymódosítás nyomán 2014. január 1-jétől a lehetőség adott.(Az egyéb fontos, pénzügyeket érintő változásokról itt olvashat.)

Válasz az igényre

Ezután nem szakítjuk meg akkor sem a többéves megtakarítási periódust, ha a számlán lévő pénzt évente egy alkalommal másik szolgáltatóhoz visszük át.

- Egy személy egy adott évben ugyanannál a szolgáltatónál csak egy számlát nyithat, de lehet több számlája több pénzintézetnél.

- Az első, a felhalmozási év alatt annyi pénzt fizethet be a számlájára, amennyit szeretne, ám ennek leteltével erre már nincs lehetőség.

- Ha az ügyfél három év után veszi ki a pénzét, mentesül a 6 százalékos eho alól, és kedvezményes, 10 százalékos kamatadót kell fizetnie.

- Öt év után mentesül a kamatadó-fizetési kötelezettség alól is. +1

- Évente egyszer új szolgáltatóhoz viheti át a számláját.

Versenyre fel!

A tartós befektetési számlák története még 2010-ben kezdődött, és hamar fel is keltette azok érdeklődését, akik a többségnél tudatosabban tervezték a pénzügyeiket. A következő két év némi visszaesést jelentett az ügyfelek számának növekedésében, 2013-ban azonban – részben a hordozhatóság bevezetésének ígérete, részben az augusztustól bevezetett 6 százalékos eho miatt – újra megugrott a TBSZ iránt érdeklődők száma. Jelenleg mintegy 200 ezer tartós befektetési számla lehet az országban, ám a pontos számuk nem ismert, mivel hivatalos adatgyűjtés nincs velük kapcsolatban. Csak a médiában megjelent, a pénzintézetek önbevallásán alapuló felmérésekre támaszkodhatunk.

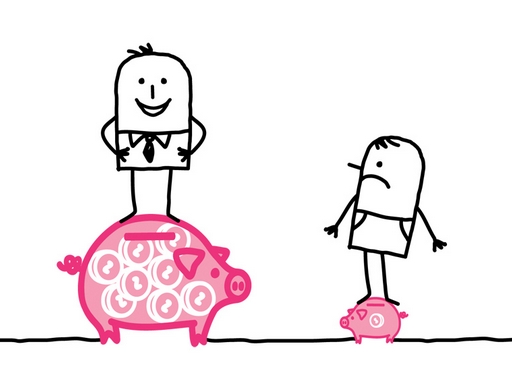

A hordozhatóság azonban nemcsak az ügyfelek igényeit elégíti majd ki, hanem a piaci versenynek is jót tesz. Az ügyfelek széles körben válogathatnak a pénzügyi termékek között, ki-ki a saját ízlése szerint fektethet be, így elérhetővé válnak számukra olyan eszközök is, amelyek esetleg az eddigi számlavezetőnél nem. Mindez pedig visszahat a pénzintézet termékpalettájára, árazására, összességében pedig az ország egész pénzügyi kultúrájára.