Privátbankár: Mely részvénypiacokon lehet majd kedvező hozamot elérni a következő években?

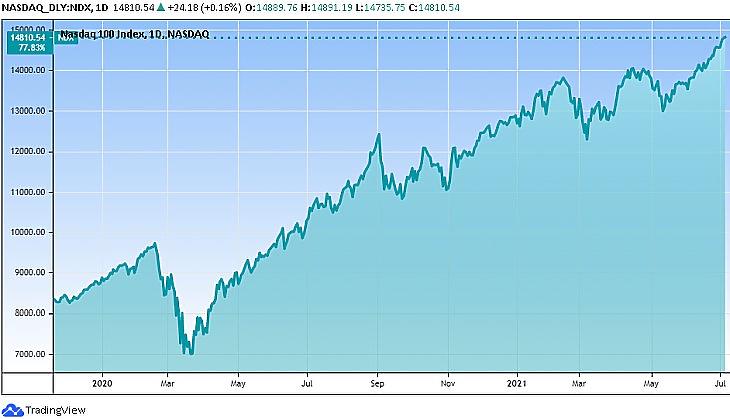

Borbély Miklós: Azok a megatrendek, amik az utóbbi időben előjöttek, mint az információs technológia, a biotechnológia, a zöld befektetések, szinte biztosan felülteljesítőek lesznek a következő években is. Még akkor is, ha nagy volatilitás lesz bennük. (A volatilitás az árfolyamok ingadozása, a nagy volatilitás nagy kockázatot jelez – a szerk.) Nem gondolnám, hogy a technológiával szemben a régi, „old school” iparágak felülkerekednének a következő öt-tíz évben.

Változó világban élünk, minden a technológia irányába mutat. Lehet, hogy időről időre egyes területek alulteljesítenek, de az alapvető trend megmarad.

Privátbankár: Óriásira tágult a növekedési részvények, azaz a “growth” és az értékalapú részvények, vagyis a value közötti olló az utóbbi években, amit a válság csak felerősített. Nem kéne ennek az ollónak szűkülnie?

Borbély Miklós: Nem feltétlenül, vagy nem úgy, ahogy elsőre gondoljuk a szigorúan vett growth és value elkülönítését ezen vállalatok esetében. Sok minden lehetséges, a növekedési részvények egy részének megítélése, karakterisztikája átalakulhat egyfajta átmenetté a két kategória között. A technológiai fejlődés – hihetetlenül terjed a mesterséges intelligencia, vagy a felhőalapú alkalmazások használata – hatalmas változásokat hozott és hoz a jövőben is. Ott van a biotechnológia, vagy a modern AI alapú egészségügy is, amelyekben szintén óriási fejlődés várható. Rengeteg meglepetést okoztak ezek az iparágak már legalább húsz éve. Egyszerű példaként, lehetséges, hogy alaposan alulbecsüljük azt a növekedési potenciált, amivel most az Amazon rendelkezik, amelynek weboldala és szolgáltatása 1999-ben még CD-lemezek és kerti bútorok online megrendeléséről szólt, de ma már rég nem ezt takarja a brand.

A komoly növekedési potenciállal rendelkező cégek ugyanúgy düböröghetnek tovább. Talán nincs is értelme élesen szétválasztani a régi és új gazdaságot, a növekedési- és az értékalapút, kicsit leegyszerűsítve fogalmazva, ezen vállalatok inkább fel-alá lavíroznak a kétféle kategória között.

Privátbankár: Magyarország és Közép-Kelet-Európa mennyire lehet felülteljesítő a következő pár évben?

Borbély Miklós: Régiónk az utóbbi években nem teljesített túl jól, kivéve talán a román piacot. A magyar és a lengyel piac három év alatt alig növekedett. Darabszámban kevés nálunk a részvény, amik vannak, azok pedig már nagyjából értékükön forognak, a néhány jól ismert és kedvelt blue-chip papír árfolyama vezeti az indexet. Hiányoznak az újdonságok, viszonylag kicsi a piac és így nem elég likvid. Elsősorban ezen tényezők miatt nagyobb felülteljesítést nem prognosztizálunk.

Az a befektető, aki hajlandó az egyedi sztorikat mérlegre tenni és kielemezni, az a kisebb és közepes részvények piacán elég sok olyat találhat, amivel felülteljesítést tud elérni. Ehhez viszont kell megfelelő vállalatelemzési szakértelem és kockázatvállalási készség.

Privátbankár: Mit várhatunk a kötvénypiacoktól a magyar befektetők szempontjából?

Borbély Miklós: A magyar megtakarítási piacon a MÁP Plusz Állampapír hatása továbbra is erős, de ennek ellenére emelkedett egyes befektetők kockázatéhsége.

Privátbankár: Nem azért megy a magasabb kockázatú alapokba több pénz, mert az emberek látják, hogyan szárnyalnak a részvénypiacok?

Borbély Miklós: Természetesen ez komoly faktor - ha három éve medve piac lenne, a magasabb kockázatot sem keresné senki, erről nem lehetnek illúzióink. Az állampapír mégis pozitív hatásokat hoz a tőkepiacon, például hosszabb távú, több éves időhorizontra tereli az embereket. Korábban a legtöbb kisbefektető sokkal rövidebb befektetési horizonton volt hajlandó gondolkodni. A lakossági befektetőink számára folyamatosan hangsúlyozásra kerül, hogy nem pár hónapos vagy éves időszakra érdemes befektetni, és nem ilyen időtávon érdemes a hozamokat figyelni.

Szerte Európában általában mínuszos vagy nullához közeli a kötvények előretekintő hozama, és ez Magyarországon sincsen másként a rövidebb futamidőkkel. Az intézmények számára elérhető biztonságos értékpapírok nyilván nem tudnak versenyezni a MÁP Plusszal, ebből adódóan most nem a kötvényalapokat ajánljuk a kisbefektetőknek.

Aki mégis a kötvényekben hisz, ezen befektetők a magasabb hozamú és kockázatú “high yield” kötvények területén tudnak várhatóan pozitív reálhozamot elérni, ha az alapkezelő kellően diverzifikál és megfelelő körültekintéssel jár el.

Privátbankár: Alapvetően mi lehet most a követendő stratégia a kisbefektetők számára? Mi kecsegtet jó hozammal?

Borbély Miklós: A pénz egy részét érdemes állampapírba tenni, a másik részét pedig, amit hajlandóak vagyunk kockázatosabb termékekbe fektetni, érdemes szakemberre, alapkezelőre bízni. Akinek ez túl kockázatos, azoknak ajánljuk a konzervatív vegyes alapokba történő befektetést.

Kapcsolódó cikk a Diófa Alapkezelő tulajdonosváltásáról az Mfor.hu-n A Piac és Profit Kft. (Piac & Profit) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A Piac & Profit magazin tartalma ("tartalom") a szerzők magánvéleményét tükrözi, amelyek a Piac & Profit közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A tartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az Piac & Profit felelősséget nem vállal. A Piac és Profit Kft, mint a Piac & Profit kiadója, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a tartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Piac és Profit Kft. (Piac & Profit) az adott pénzügyi eszközre általa tájékoztató céllal készített tartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a tartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.