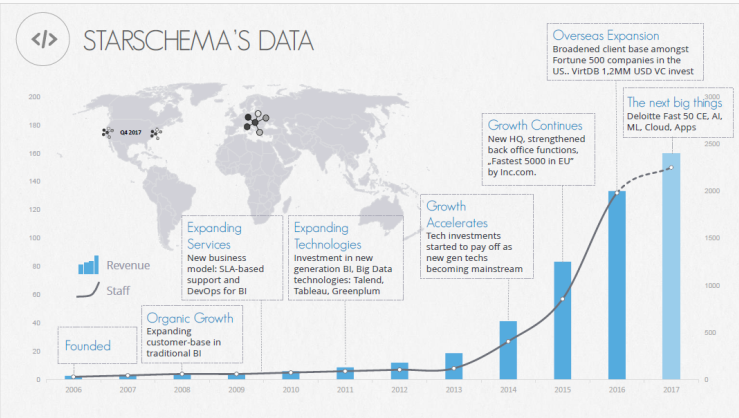

A hazai Big Data történelmében kétségtelenül kiemelt szerepet játszik a Starschema. A Big Data, Business Intelligence, adatvirtualizáció és adattárház fejlesztés és tanácsadás területén tevékenykedő csapat a magyar piacon kategóriájában piacvezető, árbevételüket 2011 óta minden évben közel megduplázták, majd 2017-ben elérték a közel 10 millió USD-t. Ügyfeleik között olyan óriásokat találunk, mint a Facebook, az Apple, a Netflix, és még sokan mások arról a bizonyos Fortune 500 listáról.

A regionális és tengerentúli piaci jelenlét erősítéséhez, a Big Data szegmens regionális piacvezető pozíciójának megalapozásához tőkebevonást hajtottak végre. 5 millió dollárt. Közel másfél éve kezdődött a tőkebevonás előkészítése, a fordulatos folyamat részleteiről és a tanulságokról beszéltek a tulajdonosok a céget a tőkebevonásban támogató Absolvo Consulting közelmúltban lezajlott üzleti reggelijén.

Csillag Péter alapító-tulajdonos társával 11 éve indította a céget amolyan „megélhetési vállalkozásként”, és alvállalkozóként, szabadúszóként dolgoztak nagyobb cégeknek. „2010-ben érett meg bennünk igazán a gondolat, hogy tudatos lépéseket tegyünk a növekedés felé. Ekkor kezdtünk stratégiát, céget, és csapatot építeni, proaktív üzletszerzésbe fogtunk”– idézte fel Földi Tamás, aki tulajdonostársként csatlakozott a céghez. A stratégiai döntés meghozta gyümölcsét, a cég szárnyaló növekedésbe fogott.

Csillag Péter elmondta, hogy 2016 végén kezdtek neki a tranzakciónak; az Absolvo szakértői csapatával megkezdték a felkészülést, összeállították a szükséges anyagokat, prezentációkat, a következő évekre a részletes üzleti tervet, ezután indult a befektető-keresés.

„Az előzetesen egyeztetett paraméterek alapján összeállított bővebb listát végül 8 befektetőre szűkítettük, kiemelt figyelmet kapott a befektetők esetén, hogy tech

fókusszal keressen tranzakciót, a big data szegmens érdekes legyen számára, legyen valamiféle szinergia. Kiemelt szempont volt az is, hogy mind kockázati- és magántőke, ill. CEE régiós fókuszú hazai és nemzetközi befektetőket egyaránt megkeressünk. A cégben rejlő potenciált világosan igazolta számunkra, hogy a megszólított befektetők mindegyikével megindult valamiféle párbeszéd”- tette hozzá Horgos Lénárd, az Absolvo partnere.

Sokasodó érdeklődők

A 2016-os év végi kiemelkedő eredményei alapján a Starschema felkerült a Deloitte Fast 50 rangos listájára, melynek hatására nemzetközi stratégiai befektetők is „bejelentkeztek”, ami új, nem várt helyzetet teremtett. „A tárgyalások innentől párhuzamosan zajlottak tőkebevonásról és stratégiai partnerségről a pénzügyi- ill. a stratégiai befektetőkkel, mely az üzleti tervek folyamatos, precíz frissítését, és számos forduló kérdés-feleletet hozott. 2017 nyarára két pénzügyi és egy stratégiai befektetőre tisztult a listánk”– idézi fel Csillag Péter. Horgos Lénárd hozzátette, hogy a befektetői „nyüzsgés” javította a tárgyalási pozíciót is, de közben ügyelni kellett arra is, hogy ne vigyen el túl sok időt a menedzsmenttől a befektetőkkel való rengeteg párhuzamos tárgyalás, egyezetés.

„Mindenki a szebbik nadrágját veszi fel”

A befektetői tárgyalások során fontos tapasztalatként említették az alapítók, hogy mindkét fél (a befektetők és a tulajdonosi csapat) részéről kiemelt fontosságú volt, hogy a „portéka” legelőnyösebb tulajdonságaira fókuszáljanak. „Úgy látszik ez egy ilyen játék. Mi el akarjuk csábítani őket, ők pedig minket.” – jegyezte meg Csillag Péter.

Horgos Lénárd hozzátette, hogy ez természetszerű része minden tranzakciós „ismerkedési” folyamatnak, hiszen egyfajta házasságra kívánunk lépni a másik féllel, szeretnénk minél csinosabbnak mutatni a menyasszonyt.„Ez azonban nem jelenti a kockázatok, tények eltorzítását, elhallgatását, hiszen a későbbiekben az átvilágítás mindenre fényt fog deríteni, és ha akkor kerülnek elő kellemetlen meglepetések, az bizony a deal-t is meghiúsíthatja. Sikeres deal-t és hatékony jövőbeni együttműködést csak őszinte alapokra lehet helyezni” – hangsúlyozta a tanácsadó.

Nem lehet a folyamatot siettetni

Júliusban fogadta el a csapat az ún. term sheet-et, így megindultak az előkészületek az átvilágításra, majd maga a pénzügyi-, adó- és jogi átvilágítás is megtörtént – ami a tervezett 2-3 hét helyett bizony 2 hónapot és rengeteg adatszolgáltatást, extra időt és kapacitást vett igénybe, komoly próbatétel elé állítva az alapítókat.

Az átvilágítást követően megküldött első körös befektetői szerződés áttekintése után 122 komment született, amit aztán pontról pontra tárgyaltak a felek. „Nagy tanulság volt számunkra, hogy nem szabad a folyamat időigényét lebecsülni. Rendkívül hasznos volt, hogy a szakértői team végig mediátorként funkcionált az egyeztetések során. Hosszú, olykor hajnalig tartó tárgyalásokat, egyeztetéseket csináltunk együtt végig, de megérte”– mondta Csillag Péter.

A deal-zárás után – működik a kémia, folyik a közös munka

A dealt 2018. február 16-án zárták a PortfoLion Regionális Magántőke Alappal, az alapítók kiváló együttműködésről számoltak be a befektetővel. „Kiválóan működünk együtt a PortfoLionnal, olyan módszertanokat, strukturáltságot, profizmust hoznak a közös munkába, ami Ahogy például jelen esetben a befektető is megjegyezte, nagyon fontos, hogy mennyire látja a csapatban azt az erőt, rugalmasságot és együttműködési készséget, hogy közösen sikerre tudják vinni a terveket még akkor is, ha idő közben finomhangolásra, változtatásokra van szükség. A Starschema-ban pedig egyértelműen látta.

A Starschema tulajdonosai útravalóként néhány pontban összefoglalták legfontosabb tapasztalataikat a tőkebevonási folyamat kapcsán:

-

A felkészülést nem lehet megspórolni. Egy tanácsadó pontosan tudja, mit és hogyan akar látni és hallani a befektető, célszerű őket bevonni a folyamatba!

-

Türelem nélkül nem megy – nem lesz villámháború, a folyamat időigényes, ezzel érdemes számolni!

-

A tőkebevonás olyan, mint egy házasság. Csak olyan befektetővel érdemes dealt csinálni, akivel hosszú évekig együtt is tudsz működni!

-

Bármennyire felkészülsz is, lesznek meglepetések, nem várt fordulatok, amelyekre reagálni kell

A tőkebevonásban résztvevő Felek érdekeinek harmonizálása, a közös nevező megtalálása, és a mindkét fél számára kölcsönösen előnyös deal feltételek kialakítása a sikeres deal és a hosszú távú együttműködés kiemelt feltétele. Ez azonban nem mindennapi rutinfeladat. A befektető-keresésbe, a tranzakció előkészítésébe és lebonyolításába érdemes olyan szakértőt bevonni, aki rendelkezik tranzakciós tapasztalattal, kellő rugalmassággal, kreativitással és magabiztos szakértelemmel tud reagálni nem várt helyzetekben is, és „higgadt mediátorként” a megfelelő eszközökkel tudja irányítani a Feleket és közelíteni az álláspontokat a sikeres megállapodás érdekében.