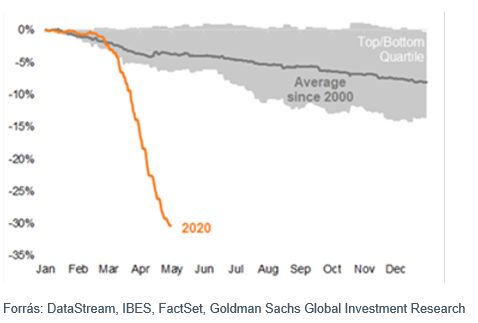

Az első dolog, amit fontos megemlíteni, hogy a jövedelemvárakozások a beszámoló-készítési időszak hajrájában drámai módon lefelé módosultak, ahogy a koronavírus-járvány terjedni kezdett és a befektetői hangulat összeomlott. Bár nem valószínű, hogy a jövedelemvárakozások már nem fognak lefelé módosulni, már az eddigi korrekciók is történelmi rekordokat döntöttek, és a változások iránya esetleg csak az év második felében fog majd megváltozni.

Az európai részvények 2020 első negyedévében minden idők legnagyobb leminősítéseit szenvedték el (Stoxx 600: az egy részvényre jutó nyereségnek az év eddigi időszakában mért korrekciója)

E jelentős leminősítések fényében az első negyedévi jövedelemcsökkenés nagyjából egybevágott a piaci várakozásokkal, és a cégek sok esetben jobban teljesítettek a jelentősen lefelé módosított előrejelzéseknél. Az adatok tőkésítettséggel súlyozott bázison a legbiztatóbbak, ami arra utal, hogy a magas tőkésítettségű cégek sikeresebben dacoltak a nehézségekkel.

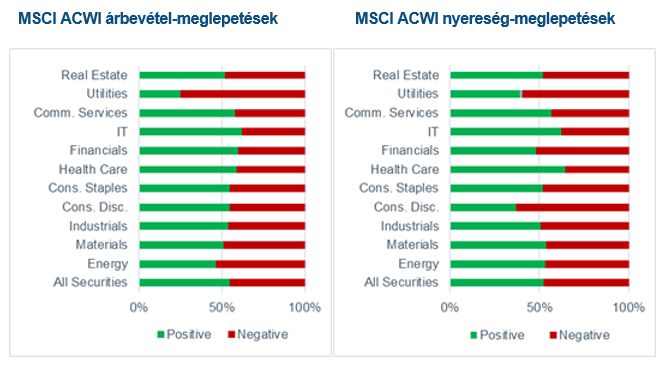

A negyedév során a várakozásokat meghaladó árbevételeknek a várakozásokat meghaladó nyereségekhez viszonyított aránya évek óta nem látott rekordmagasságokban járt. Ez azt mutatja, hogy a cégek általában nem tudták elég gyorsan korrigálni a költségbázisukat ahhoz, hogy ellensúlyozzák az értékesítési árbevételük bezuhanását. Az majd csak később fog kiderülni, hogy például a kormányok által bevezetett (kényszer)szabadságolási programok hogyan hatnak a jövőben a cégek költségbázisára.

Az informatikai ágazat, főleg a magas tőkésítettségű USA-beli cégek papírjai némileg dacoltak a trenddel. A Google és a Facebook esetében jól pörögtek a direct response hirdetések, melyek jelentős tömegeket voltak képesek megmozgatni, és a kereslet márciusi csökkenése után április első heteiben már stabilizálódásra utaló jeleket mutattak. Az Amazon is szép eredményeket ért el, melyek nagyjából egybevágtak a frissített konszenzusos előrejelzésekkel – de ami ennél is érdekesebb volt, hogy a vállalat bejelentette, hogy teljes nyereségét a Covid-19-hez kapcsolódó erőfeszítésekbe fekteti: dolgozói védelmében 100 millió személyi védőfelszerelés-csomagot szerzett be, és 300 millió dollárért saját Covid-labort is felállított.

Felülről lefelé: ingatlanok, közművek, távközlési szolgáltatások, informatika, pénzügy, egészségügy, alapvető fogyasztási cikkek, luxuscikkek, ipar, alapanyagok, energia, összes értékpapír

Zöld: vártnál jobb; Piros: vártnál rosszabb

A nyereségre ható nyomás, a magasabb kifizetési arányok és az új kormányrendeletek fényében nem meglepő, hogy számos vállalat az eredménybeszámolójával párhuzamosan osztalékcsökkentést is bejelentett. Az alábbi táblázat megmutatja, hogyan alakult az osztalék- és nyereségcsökkenés mértéke néhány ország esetében a jelenlegi járvány és a 2008-as nagy pénzügyi válság idején. Az USA-ban például az osztalékok még nem csökkentek, bár a nyereségek összege már 18,5 százalékkal alacsonyabb. Az osztalékfizetési arány jelenleg 44,5 százalék os, szemben a pénzügyi válság kezdetekor feljegyzett 26,6 százalékkal. Ha az arány csökken, és az egy részvényre jutó nyereség nem növekszik (vagy csökken), az osztalékcsökkentések mértéke jelentős lehet. A jelenlegi helyzet átvészelésének záloga a gondos részvényválogatás.

A vállalatok nem mindennapi körülmények között találták magukat, ezért elkerülhetetlen volt, hogy közülük néhányan az idénre nem is tettek közzé tájékoztató adatokat. Ilyen bizonytalan környezetben az áttekinthetőség felárat ér, azok a cégek pedig, amelyek tartani tudták magukat az előrejelzéseikhez, a részvényeik árfolyamában megmutatkozó „jutalomban” részesültek. A legáttekinthetőbb ágazatok a gyógyszeripar, a távközlési szolgáltatások és a közművek voltak – olyan defenzív szektorok ezek, melyek nyeresége vélhetően recesszió idején is stabil marad. Ezzel szemben az olyan ágazatok, mint a luxuscikkek és az energia jövőbeli kilátásai homályosabbak, mivel az ezek iránt mutatkozó kereslet összeomlott, és nem tudni, mikor tér magához − ha magához tér egyáltalán.

Vajon ha ilyen nagy a bizonytalanság, jogos-e a márciusi mélyponthoz képest tapasztalható felpattanás? Az év eleje óta május 22-éig a S&P index értéke mindössze 9 százalékkal csökkent, és 13 százalék kal van alacsonyabban, mint a februári csúcspontján volt. A NASDAQ idén eddig 4 százalék ot emelkedett. A nyereség meredek zuhanását követően a P/E mutatók ma sok területen magasabbak, mint az év elején voltak. A jelenlegi kijárási korlátozások időtartamát és világgazdaságra gyakorolt hatását tekintve a Fidelity szakértői úgy vélik, hogy a pénzügyi piacok most a valószínűnél sokkal gyorsabb ütemű normalizálódást áraznak be. Ha a korlátozások lazítása következtében kialakul a fertőzések második hulláma, nem lepődnének meg, ha visszatérnének a márciusi rekordalacsony értékek.

Az egy részvényre jutó nyereség és osztalék csökkenésének összehasonlítása a pénzügyi válság idején tapasztalttal

| Következő 12 havi részvényenkénti osztaléknövekedés év/év alapon | Következő 12 havi részvényenkénti nyereségnövekedés év/év alapon | Következő 12 havi osztalékfizetési arány | ||||

| Részvényenkénti nyereség- és osztalékcsökkentés a 2008-as pénzügyi válsághoz képest | Jelenlegi | 2008-as válság maximuma | Jelenlegi | 2008-as válság maximuma | Jelenlegi | 2008-as válság maximuma |

| USA | 2,1% | -24,8% | -18,5% | -36,5% | 44,5% | 26,6% |

| Kína | -15,5% | -26,0% | -4,2% | -25,4% | 30,8% | 32,6% |

| Japán | -1,0% | -34,6% | -17,2% | -71,5% | 37,8% | 24,9% |

| India | 2,4% | -16,7% | -6,7% | -22,6% | 32,0% | 19,6% |

| Korea | -9,7% | -39,0% | -14,4% | -47,8% | 30,7% | 14,3% |

| Egyesült Királyság | -20,9% | -33,2% | -31,3% | -37,1% | 69,6% | 38,0% |

| Ausztrália | -28,6% | -28,9% | -23,4% | -38,9% | 67,2% | 55,2% |