Matolcsy György jegybankelnök a hazai vezető kereskedelmi bankok első számú vezetőit hívta bankárreggelire kedden. A megbeszélésen jelen volt Fabrizio Centrone (CIB Bank), Csányi Sándor (OTP Bank), Wiedner Heinz (Raiffeisen Bank), Nagy Csaba (Magyar Fejlesztési Bank Zrt.), Patai Mihály (UniCredit Bank), Rik Scheerlinck (K&H Bank), Simák Pál (MKB Bank Zrt.), Spéder Zoltán (FHB), Vojnits Tamás (Takarékbank) és Zolnai György (Budapest Hitel- és Fejlesztési Bank Zrt.). Az eseményt követő sajtótájékoztatón Patai Mihály elmondta: a megbeszélés célja a növekedési hitelprogram tapasztalatainak összegzése volt, ugyanakkor részleteket inkább a devizahiteles mentőcsomaggal kapcsolatos álláspontjáról árult el. (Részletek a keretben.)

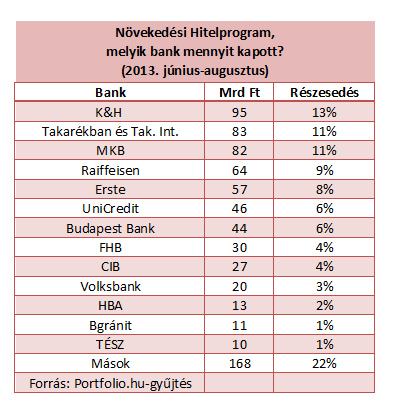

Az elmúlt hónapokban a vállalati hitelpiacot egyértelműen az MNB Növekedési Hitelprogramja határozta meg. A Magyar Nemzeti Bank április 4-én jelentette be, és június elején indította el 750 milliárd forintos keretösszegű Növekedési Hitelprogramját, amelynek keretében 0%-os refinanszírozási hitelt nyújt az önkéntesen résztvevő bankok számára. A hitelintézeteknek e forrást legfeljebb 2,5%-os kamatszint mellett kell továbbadniuk a hitelképesnek bizonyuló kis- és középvállalkozások számára. A hitelprogram 425 milliárd forintos I. pillérének célja új forinthitelek nyújtása, illetve a meglévő forinthitelek kiváltása, a 325 milliárdos II. pilléré pedig a meglévő devizahitelek forinthitellel történő kiváltása volt.

Kétharmad új hitel, egyharmad devizahitel kiváltás - ez volt az arány az FHB Banknál a Magyar Nemzeti Bank Növekedési Hitelprogramjából kapott keretből. Mint Soltész Gergő, a pénzintézet vezérigazgatója az InfoRádiónak adott interjújában elmondta: amennyiben hasonló arány alakult ki a többi banknál, úgy egyértelműen lesz gazdaságélénkítő hatása a programnak, ezért azt érdemes folytatni. Az FHB Bank vezérigazgatója beszámolt arról, hogy augusztus végéig, a rendelkezésre utolsó napig a második pillérben meghirdetett 30 milliárd forintos keret csaknem száz százalékára megkötötték a kölcsönszerződéseket. Hozzáfűzte, hogy meglepő módon az első pillér iránt nagyobb érdeklődést tapasztaltak, ám érdemi átcsoportosítás nélkül sikerült a kvótát teljesen felhasználniuk.

Az MNB a Növekedési Hitelprogram teljes hitelösszegének mintegy nyolcadát, 95 milliárd forintot allokált a K&H Bank számára. A két pillérben felhasználható keretösszeg nagyjából 2:3 arányban oszlott meg eredetileg a két pillér között, az első pillérre mintegy 40 milliárd forintos, míg a második pillérre közel 55 milliárd forintos kerettel. A piaci igényeknek megfelelően történt augusztus eleji módosítást követően a K&H mintegy 18 milliárd forintot csoportosított át a II. pillérből az I-re, így a két pillér közötti eredeti arány megfordult. A pillérek közötti átjárhatóság elengedhetetlen volt a program sikeréhez, mivel az árfolyamkockázatok mérséklésére szolgáló II. pillér megemelt kerete többnek bizonyult a szükségesnél, miközben az I. pillér esetében jelentős "túljegyzés" volt. A hitelkiváltások nagyságrendileg 61,6 milliárd forintot tettek ki. Itt túlnyomó részt - mintegy 35,7 milliárd forintnyi értékben - devizahitelek kiváltása történt. A megkötött szerződések 35%-a, mintegy 33 milliárd forint, új beruházási vagy új forgóeszköz-hitelre vonatkozik a banknál kötött szerződések esetében. Habár a programban rendelkezésre álló három hónap egyértelműen kevés volt teljesen új beruházási tervek kidolgozására, ezért elsősorban a már tervezett, de eddig meg nem valósult fejlesztések kaphattak most zöld utat, illetve felgyorsította a tervezett beruházások megvalósítását.

A Budapest Bank az MNB által rendelkezésére bocsátott teljes keretösszeget, azaz 44 milliárd forintot határidőre leszerződte. A keret 60%-át az I. pillérben, 40%-át a II. pillérben helyezték ki. A II. pillérből körülbelül 20%-ot kitevő összeget csoportosítottak át. Összességében több mint 700 ügylet esetében került sor szerződéskötésre a program keretében. A vártnál nagyobb volt az érdeklődés az új hitelek iránt, amelyek az I. pillér 50%-át teszik ki. A mikrovállalkozások számára külön keretet biztosítottak, itt több mint 200 szerződés született. A kkv-k esetében az átlagos hitelösszeg 100-150 millió forint, mikrovállalkozásoknál pedig 8-10 millió forint.

Kevés volt az idő

Azt minden cégvezető kiemelte, hogy nagyon rövid volt az idő, ami a pályázók rendelkezésére állt, így amennyiben az MNB folytatja a programot, úgy hosszabb intervallumot kellene biztosítania a szereplők részére. "A cégektől érkezett visszajelzések szerint a 3 hónapnyi időkeret túl rövid egy új beruházás kidolgozásához, elkezdéséhez, ezért örömmel vennének egy hosszabb távon is tervezhető, az új beruházásokat felkaroló program megnyitását. A mostani tapasztalatok alapján úgy látjuk, hogy ehhez legalább egy 6 hónapos futamidejű programra lenne szükség" - hangzott el a K&H hétfői sajtóreggelijén.

Annyi már biztos, hogy a programnak lesz újabb köre, a Nemzeti Bank ugyanis a hitelprogram folytatásának részleteivel délután ismerteti meg a sajtó munkatársait.