A Muhammád Junusz átlal kitalált, szegényeket megcélzó mikrohitelezés vagy a közelmúlt mániája, a bitcoin után mintha újabb eszköz állt volna elő, amely elősegíti a hagyományos bankok monopóliumának megdöntését, és demokratizálja a hitelhez jutást. A modellt a Szilícium-völgy pénzügyi startup cégei találták ki, amelyek lényegében virtuális piacteret hoztak létre a kölcsönzők és a kölcsönigénylők egymásra találására.

Az Egyesült Államokban 70 millió ember banki mércével nem hitelképes, a P2P-honlapokon azonban forráshoz juthatnak. A közösségi hitel lényegét a New York Times egy chicagói férfi példájával ismertette, aki 10 ezer dolláros mínuszban volt a hitelkártyáján, amire 17 százalék éves kamatot fizetett. Mivel az amerikai fogyasztói társadalom tagjai azon szocializálódtak, hogy mindent hitelre vásárolnak, rendkívül fontos számukra a hitelképességi besorolásuk. Még az állásinterjúknál, sőt az első randin is szóba kerülhet! Mindenki igyekszik jobb kondíciókhoz jutni, hogy minél hamarabb vissza tudja törleszteni tartozását. Az említett férfi a Prosperen néhány napon belül 10 ezer dolláros kölcsönhöz jutott évi 7,5 százalékos kamattal.

A P2P-kölcsön (peer-to-peer) vajon nem csupán a tömegfinanszírozás (itt olvashat róla részletesen), crowdfunding átpántlikázása egy újabb, hangzatosabb névvel?Nem. A különbség egyértelmű: a crowdfunding mindig valamilyen projekt vagy vállalkozás megvalósításához keres-kínál tőkét, a P2P-kölcsönök a magánszemélyek vásárlásaira összpontosulnak. A tömegfinanszírozásnál nem hitelről van szó, hanem befektetésről, amiért nem részvényt vagy tulajdonjogot, hanem ajándéktárgyat kap a finanszírozó, esetleg egyet a termékből. Ez határidős akció: ha a felajánlások nem érik el adott ideig a kitűzött összeget, többnyire meghiúsul a finanszírozás (kivéve az Indiegogón).

2005 táján jelentek meg azok a honlapok, amelyeken magánemberek egymásnak nyújtanak kölcsönt, majd 2008 után a recesszió és a jegybanki alapkamatok mélyrepülése még inkább a P2P-finanszírozás irányába terelte a tőkét és a befektetést keresőket. A hitelt kérőnek kell regisztrálnia a honlapon, ahol elmondja, hogy mire szeretne forrást, és néhány szóban bemutatkozik. A fölös pénzzel rendelkezők pedig döntenek, hogy adnak neki, vagy sem. A kisbefektetők egyszerre általában több kliensnek kölcsönöznek – gyakran erősen eltérő összegeket –, hogy megosszák a kockázatot. A rizikóért cserébe viszont akár 10 százalék körüli hozamot is remélhetnek (a Lending Clubnál például 5,4 és 10,2 százalék között fial a tőke), és még vállon is veregethetik magukat, amiért emberbaráti módon másokat segítettek.

Az egyébként hitelképes kérelmező is jól jár, mert lényegesen kisebb éves kamatot kell fizetnie, mint a nagybankoknál, és még csak a vagyontárgyait sem kell elzálogosítania. Néhány klikkelés, és a kölcsön jóváhagyása akár percek kérdése.

Fedezet: nincs

Hitelbírálat: minimum 640-nél magasabb Fico-pont Amerikában a Fair Isaac Corporation hitelminősítő cég honlapján beütött adatok alapján kapott minősítés – az igazságos Izsák- skála – dönti el, hogy valaki hitelképes-e, vagy nem. A hitelfelvevő havi jövedelmét nem mindig ellenőrzik a P2P-honlapok. A hitelezéssel foglalkozó startupok megnézik az egyén bankkártyás vásárlásait, facebookos posztjait, s az algoritmus ezeket összegezve ítél, hogy az illető hitelképes-e.

Kamat: 7–14 % A Lending Club kölcsöneit felvevők 250 M $ plusz kamatot fizettek volna a bankban, a honlapon befektetők 494 Mrd $ hozammal gazdagodtak.

Futamidő: 3–5 év.

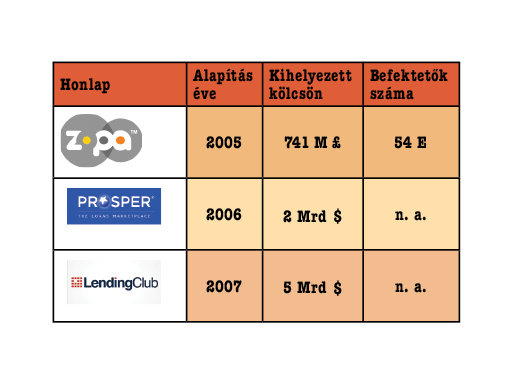

A top 3 P2P-honlap

Az eleinte marginális P2P-trend mára oda fejlődött, hogy főbb platformjait nagy, tőkeerős befektetési alapok igyekeznek kisajátítani maguknak. Először az Arcadia Funds és az Eaglewood Capital Management tűnt fel a színen (mindkettő hedge fund), majd hozamot szimatolva jöttek a nyugdíjalapok, befektetési cégek, szövetkezeti bankok, sőt a szuverén nemzeti vagyonalapok is. Egyes befektetési cégek kifejezetten P2P-kölcsönzésre keresnek befektetőket, és állítanak össze alapokat. Vannak, amelyek nem akarnak másokkal közösködni. A Standander például a piacvezető Lending Club és a másodhegedűs Prosper Marketplace oldalon megjelenő kölcsönigényekből válogat véletlenszerűen, komputer által. A keresletet saját algoritmusaikkal vizsgálják át, s a legjobbakra csapnak le, hogy azokba befektessenek.

Amelyekre nem tartanak igényt, az marad a kisbefektetőknek.

Az intézményi befektetők megjelenése azonban pont azt szünteti meg, ami a módszer lényege: már nem egyenrangú társak között (peer-to-peer) folyik a hitelezés. Sőt, a felső középosztálybeli kölcsönnyújtókat kiszorítják az algoritmusokkal dolgozó nagytőkések. Van, aki szerint a versengés jó, mert csökkenti a hitelkamatokat, mások viszont a lakáshitellufi előjelének tartják, hogy az alapok nagy paklikba csomagolják a kölcsönöket, amiket így az úgynevezett másodlagos piacokon eladnak.

A Lending Club és a Prosper is fenntartja magának a jogot, hogy csak a jóváhagyásával alakíthassák a kölcsönöket derivatívákká, és a P2P-honlapokat szabályozó amerikai tőzsdefelügyelet (SEC) sem kifogásolta eddig a folyamatot.