A bankbetétek helyett mostanában a befektetési alapokat keresik még a kevésbé kifinomult befektetési kultúrával rendelkezők is. Az óvatos hazai megtakarítók így próbálják ellensúlyozni a csökkenő betéti kamatokat, amelyek már egyre kevésbé biztosítanak reálhozamot. Szakértők szerint akár félmillió forintot is érdemes alapba fektetni; kis összegű befektetés esetén elsősorban a díjmentesen vásárolható és visszaváltható pénzpiaci termékek jöhetnek szóba. Mielőtt kiválasztanánk a számunkra szimpatikus alternatív befektetési formát, mérlegeljük, hogy mennyi ideig tudjuk, akarjuk nélkülözni az adott összeget. Ha az időtávok megvannak, a megtakarítási célok szerint párosíthatjuk a termékeket. Érdemesebb – mert költséghatékonyabb – az alapkezelők kínálatából válogatni, semmint egyedileg kilépni a kockázatos tőkepiacokra. Ráadásul a közvetlen részvény- vagy kötvénybefektetések lényegesen kockázatosabbak, mint a több szempontból is diverzifikált befektetési alapok.

Slágertermék az abszolút hozamú és a vegyes alapA Befektetési Alapkezelők és Vagyonkezelők Magyarországi Szövetségének (BAMOSZ) tagjai által kezelt befektetési alapok összvagyona 144 milliárd forinttal, azaz 3,6 százalékkal növekedett májusban., 16 milliárddal júniusban. A legtöbb megtakarítás a hagyományos – nyilvános nyíltvégű – értékpapíralapokban van, és továbbra is népszerűek a kötvényalapok, különösen a hazai rövidtávúak. Utóbbi alkategóriába májusban 47,7 milliárdnyi, júniusban közel 16 milliárdnyi friss tőke áramlott a BAMOSZ kimutatása szerint. A másik jelenleg leginkább keresett megtakarítási forma az abszolút hozamú alap, amelybe 44,5 milliárdnyi tőke áramlott az említett időszakban. Slágertermék a vegyes alap is: május-júniusban közel 40 milliárd forintot fektettek be az említett hónapban, ám a hozamok ezt a gyarapodást egyik hónapban sem tudták erősíteni.

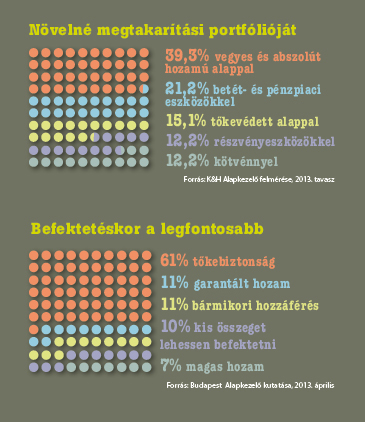

Bár a BAMOSZ májusi jelentése szerint a befektetési alapok piacán ismét a kötvényalapok álltak a dobogó legfelső fokára, a második helyre pedig a szintén két számjegyű vagyongyarapodást mutató abszolút hozamú alapok kerültek, a csökkenő jegybanki alapkamat, valamint a világszerte tapasztalható alacsony kamatszint valószínűleg a magyar lakossági befektetők figyelmét is előbb-utóbb a nagyobb hozamlehetőséggel kecsegtető részvénybefektetésekre irányítja majd. A K&H Alapkezelő tavasszal végzett felmérése szerint a kétezer megkérdezettből már minden nyolcadik részvényeszközökben is gondolkodott, ami korábban kevésbé volt jellemző a hazai piacon. A Budapest Alapkezelő is hasonló tapasztalatokról számolt be, nem véletlenül: a magasabb kockázat és az ingadozó teljesítmény ellenére ugyanis az itt elérhető hozamok 2007 óta nem csökkentek. Ráadásul – mivel a hazai befektetők számára továbbra is fontosabb a tőkéjük biztonsága, és kevésbé mérvadó a hozam, ahogyan arra a Budapest Alapkezelő áprilisi felmérése is rávilágít – az alapkezelők bizonyos részvényalapoknál igazodnak a konzervatívabb befektetői elvárásokhoz.

A BAMOSZ-statisztikában azonban még nem látszik az átrendeződés: májusban részvényalapokba csak 0,5 milliárdnyi tőke érkezett, júniusban pedig 11 milliárdnyi távozott. A jövőbeli lehetőségekre figyelők számára azonban a jó hozamkilátások miatt mégis a részvényalapok a megfontolandók – állítja a KBC Equitas. A befektetési szolgáltató több alulértékelt, a Budapesti Értéktőzsdén (BÉT) forgó blue chipben – például az OTP Bank, az Egis és a Richter részvényeiben – lát fantáziát. A KSH adatai szerint a válság óta 2011 első negyedévében voltak a legmagasabb szinten a részvények a háztartások vagyonában, az akkori 394 milliárd forintról összegük, kisebb-nagyobb hullámzások után, 300 milliárdra csökkent az idei év elejére. A befektetési alapok közül az aktívan kezelt vegyes és a pénz- és tőkepiaci folyamatoktól függetlenül, mindig pozitív hozam elérésére törekvő, abszolút hozamú alapok a kedvencek a K&H tavaszi befektetői felmérésének eredményei alapján is. Azért az alapvetően óvatos ügyfélkörben még mindig népszerűek a betétek és a pénzpiaci eszközök. Amúgy Parádi-Varga Tamás, az SPB vezérigazgatója szerint a kötvényeken sokszor jobb hozamokat lehetett az elmúlt években elérni, mint a részvényoldalon.

Kegyelemdöfés a betéteknek

Az Országgyűlés döntése alapján a kamatjövedelmekre – kivéve a forintban jegyzett állampapírokat és állampapír-túlsúlyos befektetési alapokat – a 16 százalékos forrásadón túl további hat százalék egészségügyi hozzájárulás (eho) terhelődik a továbbiakban. Az augusztustól érvényes új adószabályok tehát továbbalakítják a megtakarításokat: még inkább az állampapír- és befektetési alapok oldalára rendezik a pénzeket a már most sem versenyképes kamatozású betétekkel szemben.

Amennyiben megfelelően magas hozamot kínál és a tulajdonosa alapvetően lejáratig tartja, az állampapír előnyben lesz a többi befektetési formával szemben. Ha viszont az említett feltételek nem teljesülnek, a befektetési alapok mind likviditás, mind hozampotenciál szempontjából továbbra is versenyképesek maradhatnak – mondja Hajdu Egon, a CIB Alapkezelő befektetési igazgatója. Szerinte a kamatadó alól mentesítő tartós befektetési számla (tbsz) és ezáltal a hosszabb távú befektetési szemlélet is felértékelődhet, így az intézkedés – függetlenül az alapvető céljától – hozzájárulhat ahhoz, hogy a megtakarítók befektetőkké váljanak.

Különösen, mivel az augusztus elsejéig nyitott tbsz-ekre semmiképp sem vonatkozik a hatszázalékos kamatadó, még akkor sem, ha a befektetéseket ténylegesen csak később, az év hátralévő hónapjaiban helyezzük el a számlán. Azon tbsz-re amire egyáltalán nem vonatkozik majd az eho azok, akik ezeken keresztül fektetnek alapokba, akár versenyelőnyhöz is juthatnak – mutat rá egy másik aspektusra dr. Mesterházy György, az Erste Alapkezelő Zrt. vezérigazgatója. Ez pedig akár piactorzító hatással is lehet. Amúgy Pillár Zsolt, az Equilor Alapkezelő elnök-vezérigazgatója nem számít drasztikus negatív változásokra az új adó hatására. Szerinte ugyanis a befektetők mindig alkalmazkodnak az adott helyzethez.