„Nincs két éve, hogy az euró-amerikai dollár paritásról beszéltünk, amikor is a dollár 2016 végén elérte legerősebb szintjét, 1,05 körül járt az euróval szemben. Ez azonban nem kedvezett az USA versenyképességének, és Európa folyamatos gazdasági felzárkózásával együtt az amerikai deviza látványos gyengülésnek indult, tavaly év eleje óta pedig töretlenül gyengül, amit az amerikai és az eurózóna közötti hozamkülönbözet sem tud már fékezni. Ehhez jött hozzá Mario Draghi EKB elnök múlt heti nyilatkozata, miszerint az euró erősödése csak a javuló európai növekedés következménye, amivel gyakorlatilag azt üzeni, hogy az EKB nem fog tenni semmit az euró természetes felértékelődésének megállítása érdekében” – tájékoztatott Kovács Mátyás, a K&H Alapkezelő szenior portfólió-menedzsere.

Mit érdemes venni a dollár helyett?

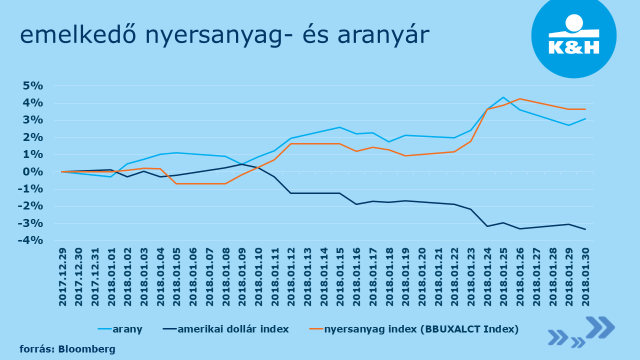

„A dollár erősödése melletti és elleni érveket összevetve egyértelműen a gyengülés az erősebb, ami megmozgathatja a befektetők fantáziáját is: a gyengülő dollár klasszikusan a nyersanyag- és energiaszektornak kedvez, ezzel együtt a feltörekvő piacok számára is jó hír” - hívta fel a figyelmet Kovács Mátyás. „A feltörekvő régiókban a gyenge dollár leginkább a magas dolláralapú államadóssággal rendelkező országokat húzhatja felfelé, továbbá a nyersanyagárak emelkedésén keresztül a nyersanyag-exportáló gazdaságok számára is kedvező. A nyersanyagok már megindult erősödését pedig jól mutatja, hogy év eleje óta az arany 3%-ot emelkedett, miközben a dollár hasonló mértékben gyengült” - emelte ki a befektetési szakember.