A megtakarítások irányába terelte, és egyben a megtakarítási stratégiák átgondolására is késztette a hazai lakosságot a gazdasági környezet változása – olvasható ki a CIB Bank 2022 novemberében az NRC-vel végzett országosan reprezentatív friss kutatásának adataiból. A válaszok tanúsága szerint a legáltalánosabb reakció a vásárlási szokások módosítása és a költések visszafogása, de minél magasabb végzettségű és jövedelmű valaki, annál biztosabb, hogy a megtakarításokat használja eszközként a gazdasági visszaesés kockázatainak mérséklésére.

Aki képes megtakarítani, az leginkább bankban tartja a pénzét; akinek erre korlátozottak vagy nincsenek meg a lehetőségei, az legszívesebben még mindig otthon őrzi – ez az egyik fontos tanulsága a CIB Bank megbízásából készült, az aktív korú hazai lakosság pénzügyi tudatosságát és attitűdjeit vizsgáló kutatásnak.

Mint az adatokból kitűnik, azoknak a honfitársainknak, akik tényleges megtakarítási pozícióban vannak, csupán az egynegyede bízik az asztalfiókban vagy a párnacihában, ha az anyagiakról van szó, miközben a nem rendszeres megtakarítók közében az otthon tartott készpénz a legnépszerűbb tartalékolási megoldás, ami jól mutatja, hogy bőven szükség van még pénzügyi edukációra.

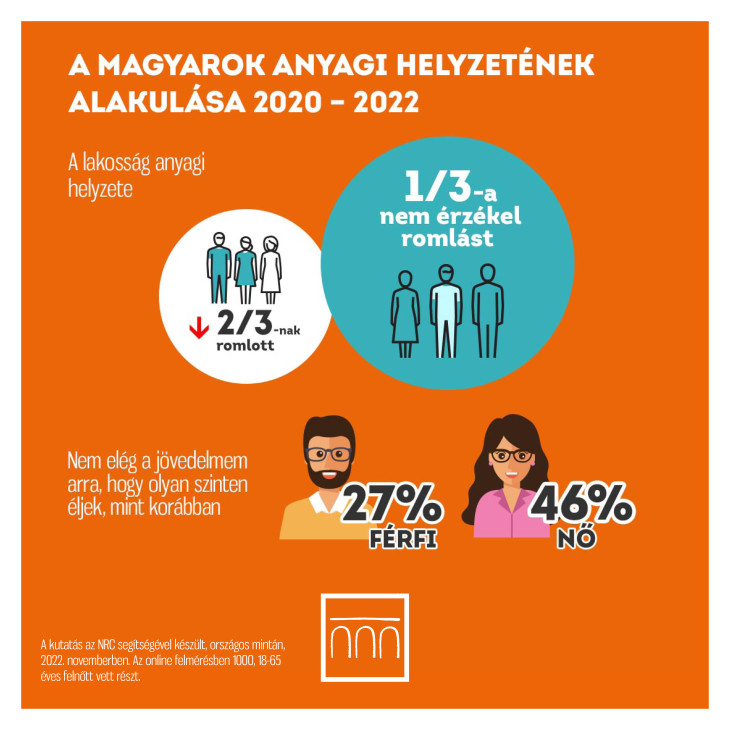

A kutatásban az aktív korú népesség mintegy egyharmada nyilatkozott úgy, hogy a vagyoni, illetve megtakarítási hátterének köszönhetően nem romlott érezhetően a pénzügyi helyzete 2020 óta, ami némi bizakodásra adhat okot és a kutatási eredmények alapján valószínűsíthető, hogy a tudatosabb pénzügyi döntésekből következhet.

Ez egyben azt is jelenti, hogy kétharmadnyian viszont nehezebb helyzetről számoltak be 2020 őszéhez képest; a lakosság közel 40 százalékának a jövedelme nem teszi lehetővé, hogy a korábbi szinten tudjon élni – annak ellenére sem, hogy sokan pluszmunkával (52 százalék), vagyontárgyak eladásával (34 százalék), vagy éppen korábbi megtakarításaik felélésével (28 százalék) igyekeznek fenntartani korábbi életszínvonalukat. A negatív változás szignifikánsan erősebb a nők körében: 46 százalékuk nyilatkozott erről a férfiak 61 százalékával szemben.

A gazdasági környezet borúsabbá válásának hatására a megkérdezettek 36 százaléka változtatott a megtakarítási stratégiáján az elmúlt egy év során; a körülmények hatására bekövetkezett stratégiaváltás elsősorban a magasabb jövedelműekre jellemző. A válaszok alapján jól körvonalazható a tipikus megtakarító: magasan képzett fővárosi férfi, 500 ezer forint feletti havi jövedelemmel.

Legalább 6 havi jövedelemnek megfelelő megtakarítással a megkérdezettek szűk egyharmada rendelkezik. Ha a pénzügyi termékek alapján vizsgáljuk, ennél kedvezőbb a kép: valamilyen hiteltermékkel a kutatásban megszólítottak 29 százaléka, valamilyen megtakarítási termékkel viszont a 39 százalékuk rendelkezik. A pénzügyi tudatosság szempontjából örvendetes fejlemény, hogy azok közül, akik módosították a megtakarítási stratégiájukat, a relatív többség (44 százalék) ehhez banki vagy biztosítási szakember segítségét is igénybe vette.

A megtakarítók körében a devizaszámla is az egyik preferált opció, ezt a megkérdezettek 44 százaléka említette. Érezhetően megnőtt a reáliák (ingatlan, arany) vonzereje is – ezek a tapasztalatok mind összecsengenek azzal, hogy a válaszadók a forintárfolyam változását ítélik az egyik legjelentősebb kockázatnak.

A külső körülmények negatív változására a többség a vásárlási szokásainak átalakításával és spórolással reagál.

Az adatok tanúsága szerint az élelmiszer-vásárlásban: 95 százaléknyian, az egyéb rendszeres kiadások terén 85 százaléknyian, a rezsivel kapcsolatban 81 százalék -nyian változtattak. Az árváltozás miatt üzletet egyelőre viszonylag kevesen (18 százalék) váltottak– főként a 18-29 évesekre volt jellemző –; a megkérdezettek zöme (60 százalék) az akciók intenzívebb figyelésével, leértékelt áruk választásával reagált az élelmiszerár növekedésre. 46 százalék lemondott valamilyen korábban vásárolt élelmiszertípusról, 44 százalék tudatosabban megtervezi a vásárlásait, hogy ne kelljen élelmiszert kidobni, 37 százalék pedig a korábban megszokottnál kisebb mennyiséget vásárol.

A fogyasztási szokások átalakulását pontosan mutatják a számok: sokan élnek olyan megoldással, mint amilyen rezsi-témában az alacsonyabb hőfokra történő felfűtés vagy a kevesebb elektromos fogyasztó használata.

Hosszabb távra szóló beruházással – hőszigeteléssel, nyílászárók cseréjével, a fűtési mód megváltoztatásával – csak kevesebb mint 10 százaléknyian terveznek; általánosságban is elmondható, hogy a legjellemzőbb magatartások közé tartozik a nagyobb beruházások elhalasztása (53 százalék).

A megszokott kiadások közül a ruházkodást (52 százalék), a pihenést, szórakozást (48 százalék) és az utazást (47 százalék) fogják vissza a leginkább az emberek, de a sportolásra és hobbikra (33 százalék), valamint egészségre (25 százalék) fordított kiadásokat is sokan visszavették.

Ez utóbbi a felsőfokú végzettségűek esetén 10 százalékkal alacsonyabb arányú, ami megerősítheti, hogy a gazdasági helyzet alakulása egyenlőtlenül érinti a társadalmat és azokat kényszeríti a legnehezebb döntésekre, akik amúgy is több kihívással szembesülnek a mindennapokban.

„A különféle élethelyzetű, más-más társadalmi csoporthoz tartozó embereket nagyon sokféleképpen érinti a válság, ezért fontos, hogy személyre szabott, az egyéni körülményeikhez illeszkedő megoldásokkal tudjunk a segítségükre lenni – fogalmazta meg Vasas Norbert a CIB Bank Prémium és Privát Banki Szegmens Menedzsment vezetője. Ezt többek között az teszi lehetővég, hogy az ESG szempontokat stratégiai szintre emeltük, mely alapvetően meghatározza az olyan üzleti döntéseinket, mint például a termékfejlesztés. A CIB Bank erősségei közé tartozik továbbá a társadalmi ügyek felkarolása is, mely során abban hiszünk, hogy először mi magunk teszünk erőfeszítéseket, majd bevonjuk munkatársainkat és ügyfeleinket is. Ennek szép példája a most aktuálisan zajló Koronázatlan hősök kampányunk is.

A pénzügyi tudatosság tekintetében, minél magasabban képzett, illetve minél magasabb társadalmi státuszú valaki, annál egyértelműbb, hogy a pénzintézetek tanácsait és szolgáltatásait veszi igénybe, amikor a megtakarítási stratégiájának módosítására van szükség. „A kutatási adatok azt mutatják, hogy még mindig viszonylag magas a saját megérzéseikben bízók aránya, egyértelmű tapasztalat ugyanakkor, hogy amikor a külső kockázatok megnövekednek, felértékelődik a szakértelem, illetve a bankok által nyújtott intézményes biztonság szerepe. Azok esetében, akiknél változás állt be annak tekintetében, hogy mi alapján dönt a megtakarításairól, 23 százalék számára lett fontosabb a befektetési szakértők véleménye, mint 2 éve. Világosan látszik tehát az is, hogy létezik, és valamelyest erősödik is Magyarországon egy olyan, kiemelt pénzügyi tudatossággal rendelkező réteg, amelynek tagjai a váratlan gazdasági visszaesések kockázatait is tervezéssel, hosszú távra szóló megoldásokkal csökkentik.” – hangsúlyozta Vasas Norbert.