Ukrajna és Oroszország között immár több mint tíz éve rendezetlen a viszony. Kezdődött mindez 2014 februárjában, amikor az orosz fél annektálta a Krím-félszigetet, valamint egyes kelet-ukrajnai területeket.

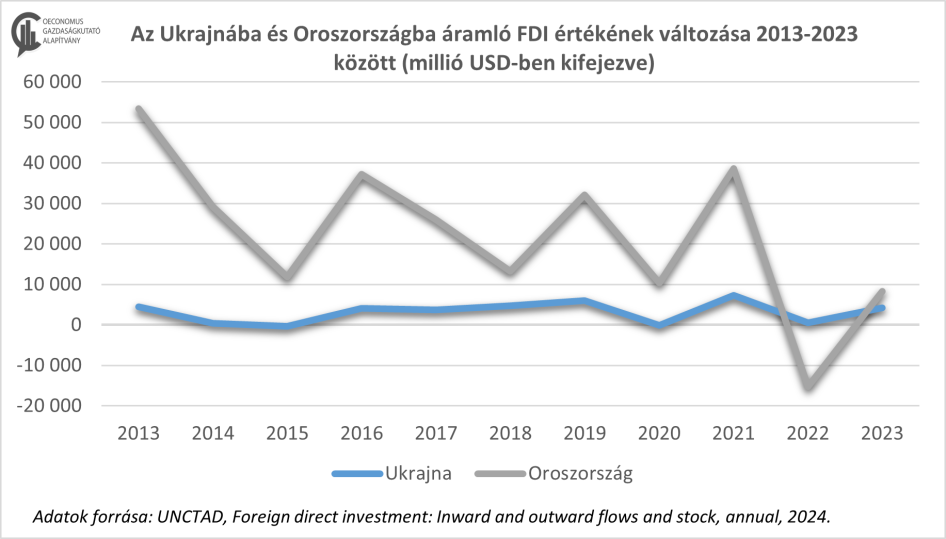

Az Ukrajnába és Oroszországba áramló FDI értékének változása 2013-2023 között (millió USD-ben kifejezve). Adatok forrása: UNCTAD, 2024.

Az ukrán gazdaság a 2014-es eseményeket megelőzően még a 2008-as 2009-es világgazdasági válság kedvezőtlen utóhatása alatt állt, a növekedés és visszarendeződés csak nehezen tudott elkezdődni. A krími események hatására a reál GDP -6,6 százalékot ért el, a 2015-ös esztendőre tovább romlott a mutató értéke -9,8 százalékra (IMF, 2024). Az infláció a 2013-as -0,3 százalékról előbb 12,1 százalékra, majd 2015-ben 48,7 százalékra emelkedett. A GDP arányos bruttó államadósság mértéke a háború hatására egyetlen év alatt, több mint 30 százalékkal ugrott meg, 2015-re pedig elérte a 79,3 százalékot. Érthető módon a befektetők számára is kérdésessé vált, hogy a hirtelen romló gazdasági-politikai környezetben hogyan tudják fenntartani leányvállalataik működését. 2014-ig Ukrajnába a beáramló FDI értéke folyamatos növekedést produkált, a 2008-as gazdasági világválság vetette vissza csak ezt a lendületet, de jelentősebb tőkekivonás még ekkor sem történt. A legtöbb külföldi tőkét ekkor még főként orosz társaságok útján helyezték el Ukrajnában, ami elsősorban Ciprusról érkezett, közvetítők útján. A ranglistán a további helyeket az Európai Unió tagállamai, főként Németország, Franciaország és a BENELUX államok birtokolták (ECB, Financial Stability Review, 2014). A 2014-es események után érthető okokból a közvetlen orosz tőke mennyisége lecsökkent, viszont mind holland, mind pedig ciprusi közvetítőkön keresztül továbbra is érkezett az országba ilyen forrású külföldi pénzügyi eszköz. A befektetők viszonylag gyorsan ismét vonzó helyszínnek tekintették az országot, mivel 2016-tól újra magas értékben áramlott FDI Ukrajnába. Az ezt követő években, egészen a 2020-as koronavírus járványig, kedvezően alakult a külföldi tőkevonzás, majd a járvány utáni első évben 2021-ben, rekord mennyiségű, 7 320 millió USD értékű FDI érkezett Ukrajnába. A két háborús időszak közötti „békeévekben” a gazdasági helyzet is normalizálódott, a legtöbb mutató pozitív eredményeket ért el, bővült.

2022-ben újraindult az Oroszországgal folytatott konfliktus, viszont ezúttal sokkal nagyobb intenzitással, mint korábban. Ez a változás gyorsan megmutatkozott a gazdaság számaiban is: a 2022-es reál GDP addig nem látott -29,1 százalékos mélységbe zuhant, az infláció újra emelkedett, 20,2 százalékra, valamint a GDP arányos bruttó államadósság is 78,4 százalékra nőtt (UNCTAD, 2024). Nem volt meglepő, hogy a külföldi befektetők, az erőteljes orosz támadások hatására csökkentik majd a tőkeexportjukat Ukrajna felé, így a 2022-es évben mindössze 557 millió USD értékben érkezett FDI az országba (UNCTAD, 2024). Az összeg jelentős részét már ekkor is az újrabefektetett jövedelmek tették ki, tehát a már meglévő gyárak, szolgáltatási egységek bővítését, de inkább áthelyezését célozták meg ezzel. Megváltozott időközben a tőkeimport szektoriális összetettsége is. Korábban a befektetők főleg a gyártási, feldolgozóipari ágazatokba fektettek be Ukrajnában, de a háborúk hatására többen kezdtek el a szolgáltatási szektorok felé fordulni, főleg a bank és biztosítási, valamint a telekommunikációs csoportokba.

Az orosz gazdaságban ugyancsak nyomott hagytak a háborúk Ukrajnával, főleg, mivel itt az Európai Unió által foganatosított szankciók egy része is gyengítette a teljesítményt. Oroszországban a 2008-as gazdasági válság után nem tudott olyan lendülettel elindulni az újrarendeződés, mint, ahogyan azt más országok esetén megfigyelhetjük. 2010-re ugyan már nőtt a reál GDP, de korántsem akkora mértékben, mint a krízis előtt (2007-ben 8,6 százalék volt a reál GDP, 2010-ben 4,5 százalék). Jelentősen visszaesett az orosz export értéke is: 2008-ban 519 819 millió USD értékű volt a kivitel, 2009-ben ez 342 973 millió USD-re csökkent, majd egy évvel később javulni kezdett, 441 764 millió USD-re, de még ekkor is elmaradt a korábbiaktól. A külföldi tőkeáramlás adatainak értelmezése során Oroszország esetén mind a tőkeexport, mind a tőkeimport adatokat érdekes áttekinteni. A tőkeimport esetén a 2008-as, valamint az előtti értékeket nem sikerült azóta sem produkálnia (2008-ban rekord magas, 75 856 millió USD-nyi FDI érkezett Oroszországba). A tőkeexportban viszont mindez már észrevehető, itt már 2012-től folyamatosan nőtt a kihelyezett FDI mennyisége.

A 2014-es krími és kelet-európai események, valamint az ezek miatt elfogadott EU-s szankciók miatt az orosz tőke kihelyezése és annak az országba való vonzása több akadályba is ütközött. Ebből adódóan a korábbi, 2013-as értékeket a beáramló FDI kapcsán nem érték el többé, hiszen a legtöbb társaság számára, akik itt befektettek, Oroszország már nem nyújtott megfelelő perspektívát. A szankciók bevezetése előtt a legtöbb külföldi tőke az Európai Unió országaiból és az USA-ból érkezett ide, Kína szerepe ekkor még jóval kisebb volt, mint ma. Rendkívül magas volt az offshore országokból ide küldött FDI mennyisége is, ezek főként a Bahama-szigetekről, Bermudáról, Panamáról és a Seychelles-szigetekről érkeztek (Jiménez és Poitiers, 2020). Az ilyen típusú tőkeáramlás mögött nem ritkán orosz befektetők álltak, akik előbb kihasználták az adóparadicsomok adta lehetőségeket, majd tőkéjüket újra az orosz piacra vitték. Az ágazati bontás alapján azt is láthatjuk, hogy jelentős változások indultak a beáramló FDI célszektorait tekintve. Csökkent a gyártási, feldolgozóipari ágazat súlya, nőtt azonban a bánya- és kohóipari, valamint a kereskedelmi célú külföldi tőkekihelyezések mennyisége (Jiménez és Poitiers, 2020). Lényeges továbbá, hogy 2014-ig két lépcsőben radikálisan lecsökkent, jóformán eltűnt a külföldi tőkevonzás az energetikai szektorban. 2009-ben és 2011-ben is az olajár összeomlásának következtében, közel 50 százalékkal veszített értékéből, mindez pedig a befektetőket a szektor elhagyására ösztönözte (Jiménez és Poitiers, 2020). Az orosz tőkeexport szintén megérezte a 2014 utáni változásokat, 2015-ben közel az egyharmadára esett vissza a kihelyezett FDI, mint az egy évvel korábbi érték volt. Ennek ellenére egy anomália is kialakult mindebben: a háború és a szankciók ellenére az EU-s országok továbbra is elsődleges célországai maradtak az orosz tőkekihelyezéseknek, sőt nőtt a súlyuk a többi államhoz képest. 2013-ban az EU-ba a teljes orosz tőkekihelyezések 58 százaléka érkezett (ebből Ciprusra 40 százalék), 2015-ben ez az arány 65 százalék lett (Ciprusra ebből 37 százalék érkezett), 2017-ben pedig már 69 százalékot ért el (Ciprusra 46 százalék került mindebből). Svájc helyzete is javult a listán, mert míg 2013-ban még csak 3 százaléka, addig 2015-ben az orosz tőkének már 6 százaléka érkezett ide (Liuhto, 2018). 2014 és 2016 között Ukrajna eltűnt az első tíz ország közül, ismét 2017-ben jelent meg, amikor 4000 millió USD értékben érkezett az országba orosz FDI. Szintén romlott az USA szerepe, a 2013-as 5 százalékos részesedésről 2015-re 2 százalékra esett vissza és maradt is ebben a pozícióban a kihelyezett orosz tőke tekintetében (Liuhto, 2018).

A 2022-es események, ahogyan már említettük, más harcmodort jeleztek, mint a korábbi alkalmak során, már perspektívája is lett a háborúnak Oroszország részéről. Emiatt az EU által elfogadott szankciók is erőteljesebbek lettek, rövid idő alatt számos olyan döntést hoztak meg, ami egyáltalán nem kedvezett az országban tartózkodó külföldi befektetőknek. Ennek következtében 2022 során jelentős mennyiségű tőke vándorolt ki Oroszországból (lásd, 4. ábra) és azóta sem sikerült újra a korábbi befektetői kedvet elérni. Átalakult a tőkekihelyező országok összetétele is: korábban hangsúlyos volt az EU szerepe, amit most egyre inkább Kína és India, valamint más ázsiai országok igyekeznek átvenni. Az orosz tőkeexport esetén szintén megfigyelhetünk visszaesést, de itt a növekedés hamarabb, már 2023-ban megindult, mint a tőkeimportnál.

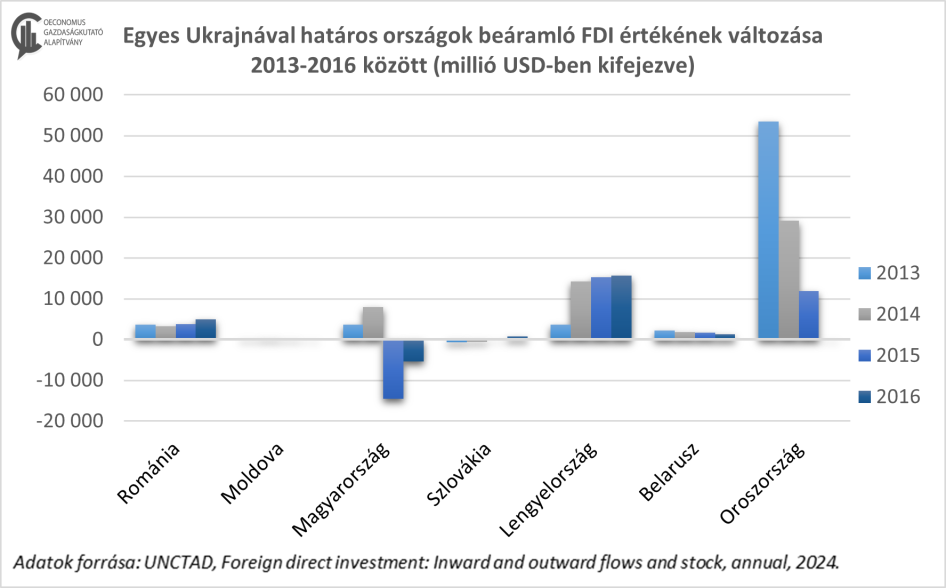

A háborús felek mellett érdemes megnézni a szomszédos államokat is, amelyek közvetlenül nem vesznek részt a háborúban, viszont gazdaságuk megérzi azt. A 2014-es események valamelyest csökkentették a befektetői kedvet a térségben, de az olyan nagy tőkeimportőr országok esetében, mint Lengyelország, nem történt kedvezőtlen változás.

Egyes Ukrajnával határos országok beáramló FDI értékének változása 2013-2016 között (millió USD-ben kifejezve). Adatok forrása: UNCTAD, 2024.

A legtöbb vizsgált ország esetében a csökkenés átmeneti volt, illetve nem állt közvetlen összefüggésben a háborúval. A legtöbb országban volt orosz eredetű tőkekihelyezés, így a szankciók miatt, azok kivonása okozhatott visszaesést. Mindazonáltal a konfliktus jellege és annak dinamikája nem adott okot a befektetőknek arra nézve, hogy a térség államaiból magasabb mértékű tőkemenekítést kezdeményezzenek. Ha visszatekintünk a 3. ábra adataira, akkor ott, a 2022-es orosz-ukrán konfliktus kapcsán azonban már más kép tárul elénk. A háború első évében még változatlanul emelkedő trendet mutatnak a beáramló befektetések értékei, egy évvel később, 2023-ra azonban mindez megváltozott. A harcok kiszélesedése, a szankciók további elfogadása, a régióban uralkodó bizonytalanság hatással volt a befektetői kedvre is, így a legtöbb Ukrajnával határos országban csökkent az FDI beáramló értéke.

Összességében az orosz és ukrán példák kapcsán az alábbi megfigyeléseket foglalhatjuk össze:

- mindkét esetben a háború kitörésének évében jelentősen lecsökkent a beáramló és a kihelyezett FDI mennyisége, tehát a befektetők visszafogottabban hajtottak csak végre akvizíciókat;

- változott az FDI által érintett célszektorok szerkezete;

- Oroszország esetén megnőtt az offshore országok részesedése a kihelyezett FDI arányokban;

- Ukrajnában nem állt le az FDI beáramlása, valamint nem volt nagymértékű tőkekivonás sem, a 2014-es események után már két évvel ismét pozitívak lettek az eredmények;

- a 2022-es háborút az orosz tőkeimport sokkal erőteljesebben megérezte, mint a 2014-est, mindebből pedig azóta sem tudott kilábalni. (Oeconomus Gazdaságkutató Alapítvány)