A piaci volatilitás növekedése ellenére a felmérés eredményei alapján nem sok okunk van feltételezni, hogy ez a szinte tökéletes állapot a közeljövőben véget érhetne – vészjelzésről pedig végképp nincs szó. Az infláció alakulása miatt nem kell túlságosan aggódnunk. A költségek, a bérek vagy a termelési árak túlzott inflációja növekvő finanszírozási költségekkel párosulva kiválthatná a monetáris politika szigorodását, ami korlátozhatná a reálkereslet növekedését, és a beruházási és kiadási terveik visszafogására kényszeríthetné a vállalatokat. A Fidelity elemzői – annak ellenére, hogy az elemzők az általuk vizsgált vállalatok ráfordításainak és bérköltségeinek szerény növekedéséről és e vállalatok kissé növekvő ármeghatározó erejéről számolnak be – határozottan arra számítanak, hogy a termelői árak inflációja azonos vagy alacsonyabb lesz, mint a fogyasztói árak inflációja.

Marty Dropkin, a Fidelity International vezető kötvénypiaci elemzője szerint a ciklus jelenlegi szakaszában általában emelkedni kezd a tőkeáttételel mértéke, mivel a vállalatok túlzottan magabiztossá válnak. Ezenkívül a globális adósságok összege (a magánhiteleket és az államadósságokat is ideszámítva) a válság előtti szinteket jóval meghaladó rekordmagasságba nőttek, így a legnagyobb gazdasági hatalomnak számító országok minden korábbinál érzékenyebbé váltak a kamatok növekedésére.

Ebből adódóan nem lett volna meglepő, ha azt tapasztaljuk, hogy a tőkeáttétel és a nemfizetési várakozások elkezdenek felfelé kúszni, a mérlegek pedig gyengülni. Csakhogy az adatok nem ezt mutatják. Éppen ellenkezőleg: A Fidelity felmérése szerint a mérlegek minden ágazatban szilárd alapokon állnak, a finanszírozási igények, a finanszírozási költségek és a nemfizetési ráták is stabilak, a tőkeáttétel mértéke pedig kissé csökkenni fog a következő 12 hónapban, ami az elmúlt években tapasztalt gazdasági növekedés ellenére óvatos tőkegazdálkodásra utal.

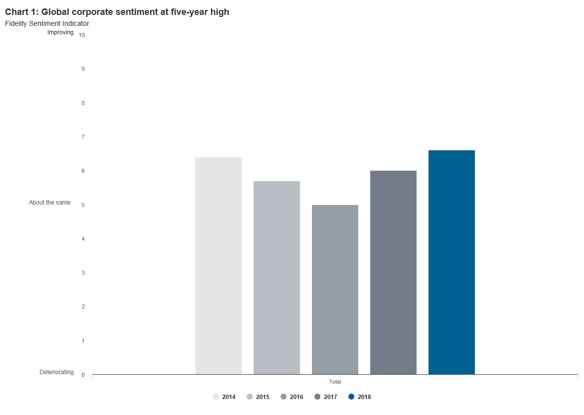

A bizalom mértéke megdöbbentően egyenletes minden ágazatban és régióban, és mindenhol magasabb, mint tavaly volt – kivéve a technológiai területet, ahol a bizalmi index már eleve rendkívül magas.

Michael Sayers, a Fidelity International kötvénypiaci kutatási igazgatója szerint a vállalatvezetők a jövőt tekintve kedvező körülményekre számítanak, és a terveik is ennek megfelelően alakulnak. A tavalyinál jobban bíznak a kereslet növekedésében, és továbbra sem hanyagolják el a költségcsökkentést. Az előző évekhez képest nagy változás, hogy elkezdtek ismét a saját termelő tőkéjükbe fektetni. Innovációs és versenyképesség-növelési célból technológiai beruházásokat hajtanak végre, és óvatosan elkezdték a béreket is emelni.Igyekeznek a tőkearányos megtérülés növekedését a részvényeseknek juttatott magasabb osztalékba és további részvény-visszavásárlási tranzakciókba forgatni, emellett nyitva tartják a szemüket az újabb M&A-lehetőségek után kutatva is. A vállalatvezetők tudják, hogy a mérlegük nemcsak a költségmegtakarításnak és a visszafogott költekezésnek köszönhetően stabil, hanem azért is, mert a kötvénypiaci bikamenetet sokan a hiteleik alacsonyabb kamatokkal és hosszabb futamidőkkel történő refinanszírozásra használták ki.