A szakportál szerint lassan elkerülhetetlen, hogy a bankok betétgyűjtésbe kezdjenek, ami csak a jelenlegihez képest nagyon megemelt kamatokkal mozgathatja meg a lakossági megtakarítók fantáziáját.

Megnehezíti a forrásgyűjtést a MÁP Plusz

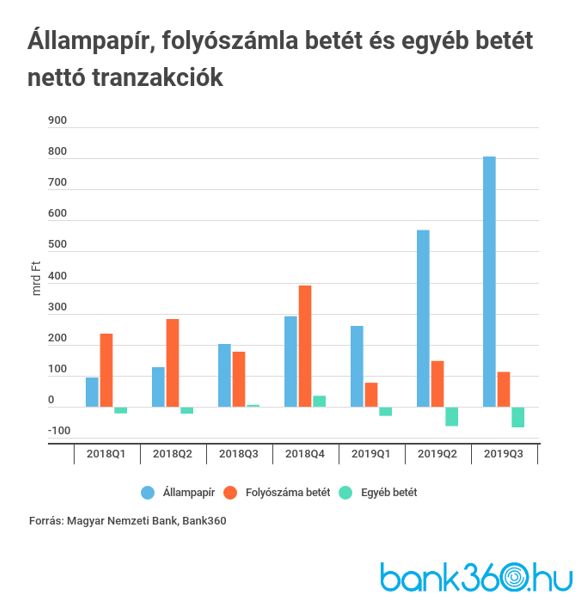

A bankok jelentős forrása a bankbetétekből és számlapénzből származik, az ezekből befolyt összeget helyezik ki aztán hitel formájában. Ezidáig nem is volt probléma ezen a téren: hiába kamatoznak gyakorlatilag 0 százalékot a betétek, ez a termék a magyarok legkedveltebb megtakarítási formája: ahogy a készpénz, úgy a folyószámla betétek állománya is nőtt az év eleji nagyjából 5 497,7 milliárd forintról szeptember végére 6 766,7 milliárd forintra.

Csakhogy megjött júliusban verhetetlen hozamokkal a Magyar Állampapír Plusz, ami alaposan átrajzolta az erőviszonyokat.

Aki egy kicsit is figyel arra, hogy hol van a pénze, az készpénzből és más lejáró állampapírok mellett a bankbetétekből is átcsatornázta megtakarításait a MÁP Pluszba, hiszen szinte teljesen kockázatmentesen érhet el olyan hozamot 5 év alatt, amire semmilyen más megtakarítási termék nem képes jelenleg a piacon.

A MÁP Plusz térnyerése látszik a jegybanki statisztikákon is: hatalmas összegek érkeztek az államhoz, míg a betétek hanyatlottak, és egészen odáig jutottunk, hogy szeptember végére először történt meg, hogy a magyar lakosság több pénzt tart állampapírban, mint folyószámla betétben, mivel előbbi állománya közel 7 900 milliárd forintra rúgott.

A Bank360 utánajárt, hogy a bankok által értékesített MÁP Plusznak mégis mekkora részét vásárolták betétből.

A K&H Bank ügyfelei körében 2019. október végéig 136 milliárd forint MÁP Plusz jegyzés történt, amelyből 32 milliárd, vagyis 24% történt látra szóló, illetve megtakarítási betétből.

Az OTP Banknál a betétből történő MÁP Plusz jegyzés mértéke a piaci tendenciákkal azonos, az indulás óta 30-34% között van.

Az Erste Banknál a MÁP Plusz vásárlások nagyjából egyharmadában az ügyfelek a meglévő állampapírjaikat cserélték le az új konstrukcióra, további egyharmad csoportosított át megtakarításokat befektetési alapokból, míg a fennmaradó egyharmad származott betétből. Az Erste azt is közölte, hogy a konstrukció jelentősebb elszívó hatása a bevezetést követően jelentkezett, míg ez az utóbbi időben enyhülni látszik.

A CIB Banknál elhanyagolható hatással volt a MÁP Plusz a betéti állomány változására, idén is az elmúlt év azonos időszakában tapasztalhatóval megközelítőleg megegyező csökkenés volt a betétállományban.

A Takarék Csoport és a Budapest Bank konkrétumot nem árult el, de tapasztalataik szerint az ügyfelek túlnyomórészt lejáró lakossági állampapírból, vagy egyéb értékpapír-megtakarításukból vásároltak MÁP Pluszt, illetve új forrásból is történt befektetés. A Sberbank nem tapasztalt jelentős kiáramlást az Államkincstár felé, az MKB Bank üzleti titokként kezeli a választ, a Raiffeisen Bank pedig nem adott becslést.

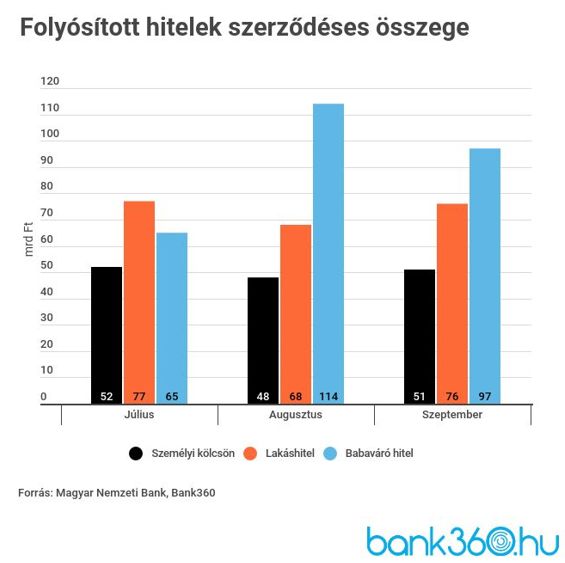

Sokat elvisz a babaváró

A lakosság hitelfelvételi kedve ugyanekkor 5 éve töretlenül emelkedik, legyen szó akár fogyasztási vagy jelzálog alapú hitelről. A bankok ezekbe a termékekbe csatornázták a forrásaikat, hiszen még az alacsony kamatkörnyezetben is kedvező volt a marzs a Bank360 szerint.

Azonban a 10 millió forintos babaváró hitel júliusi debütálása után nem elég, hogy a 200-250 milliárd forintos forráskiáramlással kellett a bankoknak számolnia, de a 10 milliós államilag támogatott kölcsön jócskán megnövelte a bankok egyébként sem alacsony forrásigényét: aki nem akart piacot veszíteni, az belevágott a termék árusításába, még akkor is, ha kevésbé profitábilis, mint a piaci kamatokon történő fogyasztási hitelezés, amelytől viszont forrásokat vont el a babaváró. Méghozzá igen jelentőseket, hiszen a júliusi problémás indulás óta augusztusban 114 milliárd, szeptemberben pedig 98 milliárd forint babavárót folyósítottak a bankok az MNB adatai szerint. Csak ez az összeg havonta közel annyi, mint a folyósított személyi kölcsönök és jelzáloghitelek összesen.

Jön a verseny a MÁP Plussszal?

Különböző jelei mutatkoznak a babaváró hitellel kapcsolatos likviditási problémáknak. Ennek következményeként a Bank360 azt látja, hogy egyes bankok limitálják a felhasználási lehetőségeket, míg más bankok értékesítési csatornákat zárnak ki. A második legnagyobb bank, a K&H Bank jelentősen szigorította a felhasználási feltételeket a babaváró kölcsönnél, az UniCredit Bank - bár kérészéletű volt - szintén megpróbálkozott ezzel, míg a Budapest Bank megszüntette a jutalék fizetését a babaváró hitel értékesítése után.

Ahogy az a válaszokból és a statisztikákból is látszik, jelentős elszívó hatása volt az új állampapírnak, hatalmas összeg áramlott át a bankbetétekből a MÁP Pluszba. A bankok nehéz helyzetbe kerültek, forrásaik kezdenek megcsappanni, a helyzetet pedig nehezíti a babaváró hitel iránt megjelenő hatalmas igény az egyébként is magas lakossági hiteléhség mellett.

A forrásgyűjtés tehát elkerülhetetlennek látszik, a szakportál pedig nagy érdeklődéssel várja, hogy milyen új betéti termékek jelennek meg a bankoknál, hiszen az ügyfelek visszacsábításához a jelenleginél jóval magasabb kamatokra lesz szükség. A folyamat már elindulni látszik: a Sberbank november közepén rukkolt elő 3,6 százalékos EBKM-mel ellátott 4 hónapos betéttel, míg a Gránit Bank november vége óta 3 hónapos, úgynevezett eBank betétet kínál 3,5 százalékos EBKM-mel azon ügyfeleinek, akik aktiválták a pénzintézet mobilapplikációját.

Különböző jelei mutatkoznak a babaváró hitellel kapcsolatos likviditási problémáknak. Ennek következményeként a Bank360 azt látja, hogy egyes bankok limitálják a felhasználási lehetőségeket, míg más bankok értékesítési csatornákat zárnak ki. A második legnagyobb bank, a K&H Bank jelentősen szigorította a felhasználási feltételeket a babaváró kölcsönnél, az UniCredit Bank szintén megpróbálkozott ezzel, de egy-két nap alatt elállt ettől, míg a Budapest Bank megszüntette a jutalék fizetését a babaváró hitel közvetítőkön keresztüli értékesítése után.

A Bank360 szerint a közeljövő két nagy nagy kérdése, hogy ebben a megnehezített helyzetben hogyan gyűjtenek majd forrást a bankok és mi mentén priorizálnak majd a hiteltermékek között a forrásaik optimális kihasználásának érdekében? Innen vizsgálva és a fenti példák alapján ugyanis a babaváró hitel alulmarad majd ebben a versenyben.