Oroszország a világ második legnagyobb kőolaj- és földgázexportőre, Európa fő szállítója – Ukrajnával együtt innen származik a világ búzaexportjának egyharmada, és mindkét ország egy sor fontos ipari fémet, ércet és gázt is szállít a világnak. Egyes ágazatokban már nem csak az ár, hanem az adott nyersanyag puszta elérhetősége is komoly gondot okoz.

Ami a kőolajat illeti, ha Európa nem veszi meg azt a napi négymillió hordót, amit korábban Oroszországból importált, akkor India és Kína esetleg átvehetne ebből legfeljebb 1-1 millió hordónyit, és talán el is lehetne adni további félmillió hordónyit, ha az urali nyersolajat jelentős árengedménnyel adnák. A keletkező űrt az OPEC-országok és az olajpala-kitermelők tudnák kitölteni, így a piac eleinte kissé még mindig meg lenne szorulva, de a helyzet később vélhetően javulna.

Ukrajnából származik a világ búzaexportjának kb. 12 százaléka is, de a várakozások szerint idén legalább hétmillió tonnával csökkenni fog a termelése, ami komoly aggodalomra adhat okot az azonnali szállítással kapcsolatban − főleg a fekete-tengeri importtól erősen függő országokban, Egyiptomban és Törökországban.

Ugyanakkor Indiában 15 millió tonna fölösleges búzakészlet halmozódott fel, így az ország a korábbi 1 millióról évi 6 millió tonnára növelte az éves búzaexportját. A következő hetekre szintén rekordtermést jósolnak, bár egyelőre még kérdéses, hogy mennyire tudott hatékony választ adni India az export további fokozásával kapcsolatos logisztikai kérdésekre.

Az ipari fémek piacán továbbra is csordogálnak a szállítmányok Oroszországból; a Fidelity szakértői vélik, hogy a háború előtt megkötött szerződésekben lekötött mennyiségeket át kell venni, hacsak nincsenek érvényben a visszalépést lehetővé tevő szerződéses feltételek, bár a konkrét szállítás egyre nehézkesebben bonyolítható le. Mivel ezekre az anyagokra még nincsenek érvényben szankciók, az orosz alapanyagok mellőzése jelenleg jórészt a vevő egyéni döntésének és a logisztikai nehézségeknek a függvénye.

A spot energiaárak miatt továbbra is nehéz helyzetben vannak az energiaigényes európai fémipari vállalatok. Jelenleg Európa alumínium-gyártási kapacitásának 16 százaléka kihasználatlanul áll – vagyis egy kínálati oldalról már eleve kihívásokkal küzdő ágazatnak most újabb megrázkódtatásokkal kell szembenéznie, bár nem szabad elfelejtenünk, hogy előbb-utóbb minden jelenleg a szemünk előtt zajló folyamatnak a keresleti oldalon mutatkozó következményei is lesznek.

Autógyártás: kábelkorbács- és chiphiány

Míg Oroszország és Ukrajna a globális ellátási láncokból főleg az alapanyagok kapcsán veszi ki a részét, addig Ukrajna a 2005-ös Narancsos forradalom óta azáltal is tudott némi előrelépést produkálni, hogy Lengyelországhoz és több más közép-európai országhoz hasonlóan a zöldmezős ipari beruházásokban is szerepet vállalt.

Az autógyártók például az egész autót behálózó kábelkorbácsok gyártását végző üzemeket telepítettek az ország különböző pontjaira. Egy európai darugyártó a múlt héten profitfigyelmeztetést adott ki, és 20 százalékkal csökkentette a termelését, mert a kábelkorbács-hiány miatt nincs elég teherautó-alváz, amelyre a daruit építi. A cég várakozásai szerint a teherautó-gyártóknak legalább három hónapra lesz szükségük a gyártási helyszínek módosításához, eközben összesen 20 százalékkal csökkenni fog a teljes teherautó-gyártási volumen.

Egyes ukrán gyártósorok még dolgoznak, bár csak a korábbi kapacitásuk 40 százalékával. Más, a Fidelity által megszólított cégek most próbálják újraszervezni a tevékenységüket, például úgy, hogy a világ más pontján működő gyártólétesítményeikből repülővel szállítják a kábelkorbácsokat. Erről korábban költséghatékonysági szempontok miatt szó sem lehetett volna.

Egy német iparijármű-gyártó a múlt héten az emelkedő acél-, logisztikai és energiaköltségek egyre nyomasztóbb hatására figyelmeztetett, melynek hatására az ellátási láncban mutatkozó szűk keresztmetszetekkel súlyosbítva a jövő évi, kamat és nyereségadó-ráfordítások levonása előtti (EBIT) eredmények „jelentősen elmaradhatnak” a 2021-es pénzügyi évben regisztrálttól. Előrejelzésük szerint a költségalap meredeken emelkedik, miközben az Oroszországba irányuló eladások befagyasztása miatt a termelési volumen csökken.

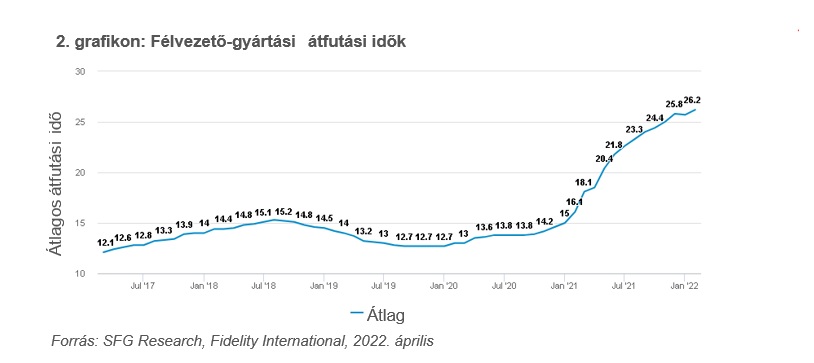

A legtöbb autógyártó számára azonban a legnagyobb probléma továbbra is az új autók előállítását az elmúlt 12 hónapban folyamatosan hátráltató chiphiány lesz. Ezen a területen a háborús konfliktus által előidézett fennakadás és a Dél-Kínában a Covid újabb hulláma nyomán bevezetett lezárások hatására az átfutási idő újra meghaladja még a tavalyi rekordot is. Ne feledjük, hogy Ukrajnában gyártják az Egyesült Államokban felhasznált, félvezető-gyártáshoz megfelelő tisztaságú neongáz 90 százalékát.

A chip-probléma miatt az autógyártók termelése már az elmúlt év nagy részében is elmaradt az új járművek iránti kereslettől, aminek hatására egyre feljebb kúsztak mind az új, mind a használt autók árai. Az elmúlt két hét során tartott megbeszéléseken a gyártók és a forgalmazók is arról számoltak be a Fidelity munkatársainak, hogy egyelőre semmilyen jel nem mutat a kereslet vagy a beérkező rendelések számának csökkenésére. Az egyik legnagyobb forgalmazó, amelynek képviselőjével a Fidelity ágazati elemzője beszélt, arról számolt be, hogy várakozásaik szerint a gyártás áprilisban tovább csökken majd, így ismét nem lesz annyi autó, amennyire szükségük lenne. Arra számítanak, hogy a raktárkészletek legkorábban 2023-ban fognak újból normalizálódni.

A költségekre felkészültek, az áruhiányra nem

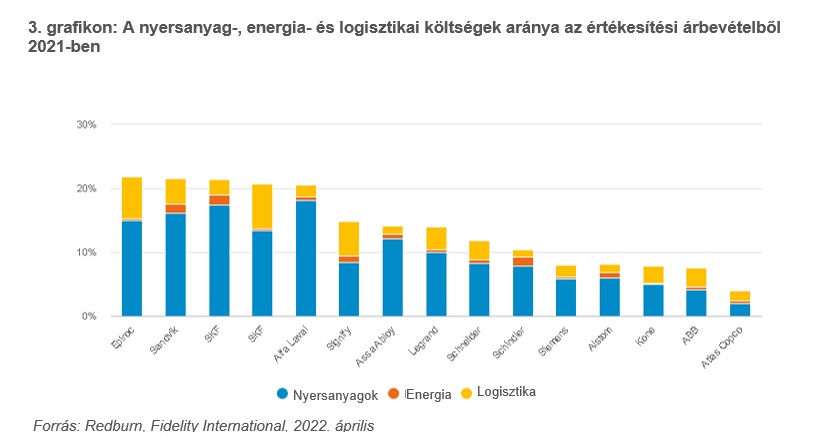

A vállalatok már a háború előtt is tudatában voltak, hogy a munkaerő- és egyéb termelési költségek idén jelentősen emelkedni fognak, de most sokan arra számítanak, hogy a költségnövekedési várakozások mértékét felfelé kell majd módosítani.

Itt azonban figyelembe kell venni néhány tényt. Az energiaköltségeket például már rögzítették az elkövetkező hónapokra, és az idei spotár-emelések hatása is csak 2023-ban fog megmutatkozni. Ezt támasztja alá az is, hogy egy fogyasztási cikkeket gyártó nagy cég arról számolt be a Fidelity ágazati elemzőinek, hogy az alumíniumárak emelkedésére az év végéig rendelkeznek pénzügyi fedezettel, melyet az egyéb felhasználandó alapanyagokra vonatkozó swap-szerződések révén 36 hónapra meg tudnak hosszabbítani.

Több gyártó azonban azt mondta, hogy a probléma hamarosan nem az alapanyagok ára, hanem a teljes hiánya lesz.

A repülőgép-gyártáshoz kapcsolódó termelővállalatok például úgy nyilatkoztak, hogy nekik a szerződéses feltételek általános védelmet nyújtanak a munkaerő, a nyersanyagok és az egyéb bemeneti árak emelkedéseivel szemben. Ennek ellenére továbbra is gondot okoz nekik a titán beszerzése, mely a közelmúltban végrehajtott tervmódosítások miatt egy-egy utasszállító repülőgép tömegének akár 13-15 százalékát is kiteheti.

Az ágazatnak másodlagos következményekkel is szembe kell néznie. A Fidelity egy légiipari partnerével folytatott beszélgetés során kiderült, hogy a nyugati gyártók nem tudják szervizelni az Oroszországban rekedt gépeket, így azok gyakorlatilag használhatatlanná váltak. Az, hogy a biztosítótársaságok megfizetik-e majd ennek költségeit a gépek tulajdonosai számára, csak évekig tartó jogi huzakodás végén fog eldőlni.

Módosuló ellátási láncok

Sok minden nagyon képlékeny. A legtöbb európai vállalat, mellyel a Fidelity szakemberei beszéltek, arról számolt be, hogy még mindig azt próbálják kideríteni, vásároltak-e fémeket a másodlagos beszállítóik Oroszországból. A gyártók elmondták, hogy olyan tervmódosításokon dolgoznak, melyek segíthetnek áthidalni a szűk keresztmetszeteket, de vannak problémák, amelyeket nem könnyű a tervezőasztalon megoldani. Egy ipari berendezések gyártásával foglalkozó cég azt fontolgatja, hogy nagyobb lukat fúr egy termékébe, hogy abba nagyobb csavarokat hajthasson, mivel a kisebb méretűhöz most egyszerűen képtelenség hozzájutni. Ez egy gyors és egyszerű megoldás, amelyhez még szabályzói jóváhagyásra sincs feltétlenül szükség, de előfordulhat, hogy így aztán később az új méretű csavarból fog hiány kialakulni.

Egy bányászati berendezéseket szállító vállalat képviselője elmondta, hogy az orosz bányáknak nem volt más választásuk, mint hogy kínai berendezéseket vásároljanak, amelyek olcsóbbak, cserébe megnőnének a karbantartási és üzemeltetési költségek, ha a tartósságot, a szervizelést és más szempontokat is figyelembe veszik. Ezért most ez a cég azt tervezi, hogy a korábban Oroszországnak szánt termékeket máshová szállítaná, de újból a 2021-eshez hasonló problémákkal szembesülnek: a szállítás drága és alig van szabad kapacitás.

A Kínát Európával összekötő és Oroszországon áthaladó vasúti teherszállítási útvonal, mely a kínai Öv és Út kezdeményezés egyik alappillére, a nagyobb kikötőkben kialakult zsúfoltság miatt hatalmas forgalmat bonyolított, aminek hatására hétszeresére nőttek az árak. Az európai ügyfelek viszont most sorra mondják le a rendeléseket, bár ezt valamelyest ellensúlyozza, hogy a hirtelen megnőtt orosz-kínai kereskedelem is ezen az útvonalon bonyolódik.

Stratégiai szempontból most minden tekintet Latin-Amerikára, az elmúlt években befektetési állóvíznek számító térségre szegeződik, mely előtt megcsillan a lehetőség, hogy új alapanyag-nagyhatalommá váljon, mivel az ottani árak és az orosz források bedugulása miatt energia- és fémexportja nyereségesebbé válhat, így kedvezőbb befektetési célpontot kínálhat. Chilének és Argentínának hatalmas lítium készletei vannak, márpedig ez a fém a megújuló energiára való, a háború miatt még nagyobb lendületet kapó áttérés egyik záloga. Arról már korábban is sok szó esett, hogy hogyan lehetne a venezuelai kőolajat ismét bekapcsolni a világgazdaság vérkeringésébe.

Ami kockán forog: a növekedés

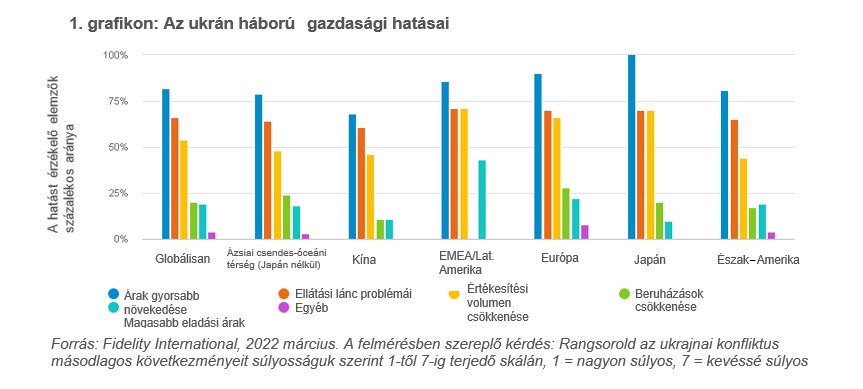

„Ahogy a piacok és a vállalatok kétségbeesetten igyekeznek alkalmazkodni a gyorsan változó világrendhez, az ellátási láncok teljes hosszukban górcső alá kerülnek. Függetlenül attól, hogy a szállítást vagy a gyártást a hagyományosan magas input-költségek, például az energia ára vagy éppen a gyártási folyamatokhoz szükséges alapanyagok hiánya hátráltatja, elemzőink folyamatosan azon dolgoznak, hogy ágazati kapcsolataik révén megállapítsák, milyen problémákkal kell a cégeknek szembenézniük, és hogyan alkalmazkodnak az új helyzethez” – tette hozzá Al-Hilal István, a Fidelity International közép-európai igazgatója. „Erre elengedhetetlenül szükség van ahhoz, hogy megértsük, hol és hogyan alakulhatnak ki új ellátási láncok, és hogy mennyire gátolják majd a következő 12 hónapban a globális gazdasági növekedést az Ukrajnában zajló háború és a Covid miatti újabb kínai lezárások hatásai.”