Az MNB adatai alapján jelenleg több mint 40 ezer milliárd forint a lakosság pénzügyi megtakarítása, ebből közel 4000 milliárd forint a lakossági forintállampapírok állománya, ezen belül több mint 2000 milliárd a Kamatozó Kincstárjegyé. Utóbbi megtakarítási formába idén februárban több mint 170 milliárd forint áramlott, miközben a Befektetési Alapkezelők és Vagyonkezelők Magyarországi Szövetsége (Bamosz) tagjai által kezelt befektetési alapok összvagyona 124,7 milliárd forinttal zsugorodott januárban.

A nagy vesztes

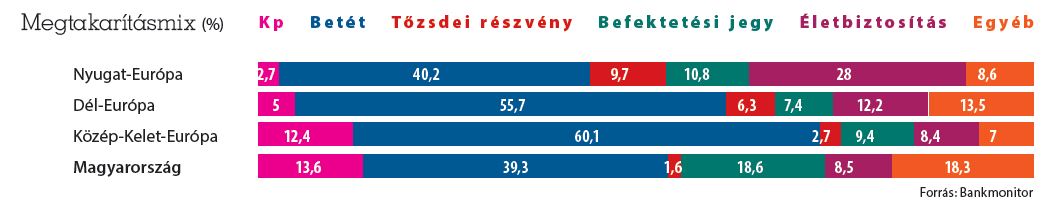

Egy évvel ezelőtt még büszkén mondhattuk, hogy a modern megtakarítási eszközök, a befektetési alapok a hazai megtakarításokban több mint 18 százalékkal részesednek, ami meghaladja a nyugat-európai átlagot. Igaz, az OECD adatai azt is elárulták, a befektetési alapokban tartott vagyon 40 százaléka az alacsony volatilitású, de alacsony hozamú pénzpiaci és rövid kötvényalapokban pihent. Ennek teremtett az állam komoly konkurenciát az államkötvények – különösen az egy- és a féléves futamidejű Kamatozó Kincstárjegy – révén: az idei év első hónapjában a pénzpiaci és rövid futamidejű kötvényalapokból közel 100 milliárd forint távozott, és a vegyes alapoknál is a visszaváltások domináltak még februárban is. A lakosság tehát átcsoportosítja befektetéseit az alacsony kockázat mellett magasabb hozammal kecsegtető termékbe.

Jelenleg a kamatozó kincstárjegy és a prémium állampapírok olyan mértékű plusz hozamot ígérnek, amelyet az alacsony kockázatú pénzpiaci- vagy rövid lejáratú kötvényalapok nem tudnak teljesíteni. A folyamatnak, úgy tűnik, nincs vége: az ÁKK az idei évre hirdetett nettó 500 milliárd forintnyi lakossági állampapírállomány-növekedési célkitűzést 700 milliárdra emelte, miután januárban és februárban a tervezett lakossági állampapír-értékesítés 80 százalékát teljesítették.

Az ÁKK ugyan április 5-től 25 bázisponttal 2 százalékra csökkentette a Féléves Kincstárjegyek kamatát, a főképp a lakosság számára értékesített papírok más hasonló futamidejű és kockázatú megtakarítási formához képest így is magasabb nyereséget ígérnek. Nem véletlen, hogy a Féléves Kincstárjegybe áramlik a tőke: 2015 decembere és 2016. február vége között – három hónap alatt – az állomány 37 milliárd forintról 180 milliárd forintra emelkedett!

Pavel Drahotsky, a Saxo Bank cseh, szlovák és magyar piacokért felelős prágai központjának vezetője szerint is nehéz a helyi állampapírokkal versenyezni, mivel azok biztonságos eszközöknek számítanak, és az árfolyamkockázattal sem kell számolni. Másrészről – mondja a szakember – a nagyobb pénzzel rendelkezőknek diverzifikálniuk kell a megtakarításaikat, illetve befektetéseiket, akár külföldi eszközökben is gondolkodva, hogy egymástól független megtakarítások képezhessék a vagyonuk pillérjeit.

Ugyanazokért a forintokért sok termék vetélkedik a bankbetétektől a biztosításokon át a különböző befektetési alapokig. A párnaciháról nem is beszélve, ami a hazai megtakarítók körében jóval népszerűbb, mint Európa más országában. A statisztikák szerint a versenyben a legesélyesebbek a kis kockázatú, likvid és minél magasabb hozammal kecsegtető megoldások. Hiába teljesített például kiugróan a hazai tőzsde tavaly, és produkáltak a magyar részvények kifejezetten magas hozamot, alig áramlott pénz ezekbe a papírokba.

– Elméletileg 80 százalék magyar állampapírt és 20 százalék magyar részvényt tartalmazó vegyes alap tavaly akár 8–10 százalékos hozamot realizált volna. Idén viszont lehet, hogy lényegesen kevesebbet hozna. A kifejezetten magas árfolyam-ingadozású alapok kevés hazai befektetőt vonzanak. A lakossági megtakarítók nagy része nem tolerálja a magas volatilitást, márpedig a részvényalapok ilyenek. Ezek teljesítményét 4-5 éves átlagban érdemes vizsgálni, erre pedig még csak a hazai befektetők viszonylag kis szelete nyitott – mutat rá Vízkeleti, aki szerint az óvatos, inkább rövid távra gondolkodó befektetői attitűdöt erősíti az is, hogy Magyarországon gyorsan változnak a jogszabályok.

– Hosszú távú pénzügyi stabilitásra van szükség ahhoz, hogy a hosszú távú befektetői szemlélet elterjedjen. Ma még kevesek tesznek félre egy 25 év múlva bekövetkező eseményre, bár most talán van némi pozitív elmozdulás, ha a nyugdíjbiztosításokba és az önkéntes nyugdíjpénztárakba érkező befizetések növekedését nézzük. A befektetési alapok összállománya azonban valószínűleg esni fog idén, elsősorban az ÁKK versenytorzító hozamígérete miatt.

A kamatozó kincstárjeggyel az alapok közül a részvényt is tartalmazó vegyes alapok, valamint a kockázatosabb abszolút hozamú alapok tudnak ringbe szállni hosszabb időtávon.

- december 1 075

- december 2 121

- december 3 360

- december 4 079

- február 4 535

A 2016-ban az Év Legjobb Kiegyensúlyozott Vegyes Alapja díjat nyert alap árfolyama például 1997 óta közel hétszeresére nőtt, az elmúlt tíz évben – a 2008-as válság ellenére – átlagos éves hozama elérte a 6,6 százalékot. Még a 2008-as válság előtti csúcson, 2007 júliusában befektetők is közel másfélszeres növekedést értek el mára, míg a válságot követő mélyponton, 2009 márciusában befektetési jegyet vásárlók esetében a megtakarítás megduplázódott.

Globális játszótér

Egy-egy alap teljesítményét erősen befolyásolják a nemzetközi folyamatok, amelyek mostanában inkább az óvatos, a váratlan eseményeket kivédeni képes befektetői döntéseket erősítik.

Vízkeleti szerint mindenképp érdemes odafigyelni a nemzetközi árupiacokra.

– Az olaj ára az elkövetkező két-három évben biztos, hogy nő, ezért izgalmas befektetési célpont lehet. (Célszerű körbenézni, melyek azok a befektetések és devizák, amelyek az olajár későbbi emelkedéséből profitálhatnak majd.) A világ részvénypiacainak kilátásai sem rosszak: az Amerikai Egyesült Államok gazdasága jó állapotban van, és az európai országok többsége is pozitív képet fest. A fejlődő világban több a kérdőjel: mekkora lesz a kínai növekedés lassulásának mértéke, és ebből eredően mekkora a nyersanyag-beszállítók, például Brazília kockázata. Sok múlik az alapkezelőn: jól választja-e ki a szektort, a régiót, hogyan időzíti a váltásokat.

A nem várt események persze bármely alap árfolyamát megbolygathatják, hosszú távon azonban – ahogy néhány 10–15 éves alap teljesítménye is mutatja – az alapot kezelő szakemberek képesek visszatornázni a hozamokat. Azok a befektetők tehát, akik évekig megtartják befektetéseiket, nem realizálják az időleges veszteségeket – olvasható a Concorde közleményében.

Bár az alapok múltbéli teljesítménye nem garancia a jövőre nézve, az alapkezelőt mindenképp minősíti. Ha valaki az abszolút hozamú alapokba fektet, száz százalékban rábízza magát az alapkezelőre, nem tudja, mikor milyen papírban van a pénze. A vegyes alapok már inkább teret engednek a befektető saját preferenciájának, hiszen az alapkezelő előre meghatározza, hogy abban a termékben az állampapírok mellett milyen befektetési politika alapján választott részvényekbe fekteti a megtakarításunkat.

A kisbefektetők számára elérhető befektetési termékek döntő többségét – így például a befektetési alapokat is – úgy alkották meg, hogy csak az emelkedő árból vagy árfolyamból profitálhat a tulajdonos, az árak csökkenéséből nem. Így aztán rosszabb időkben még a gondosabban kezelt befektetési alapok is csak annyit tudnak elérni, hogy kisebb mértékben csökken az értékük, mint a piaci átlag.

– A bizonytalan és hektikus piaci környezet hatására nő a kereslet az olyan modern befektetési termékek iránt, amelyek alkalmasak az áresésből is profitot termelni, vagy amelyekkel ki lehet használni a piac nagyfokú volatilitását – véli Drahotsky, aki szerint már érzékelhető, hogy a klasszikus vedd meg, és tartsd befektetési stratégiát felváltja egy aktívabb pénzkezelés.

A változékony gazdasági körülmények közepette is jó hozamokat ígérnek például az olyan innovatív megtakarítások, mint a tőzsdén kereskedett alapok – az úgynevezett ETF-ek és CFD-k (contract for difference) – vásárlása vagy shortolása, tőkeáttétellel. A modern befektetési formákkal egy napon belül is lehet pozíciókat nyitni és zárni, és a pénzt éjszakánként biztonságos bankszámlákon tartani, hogy a zárások és nyitások közti piaci sokkokat elkerüljük. Ráadásul a járulékos költségei alacsonyak, a vásárláskori díja 0,05–0,3 százalék között mozog, nincs alapkezelői díj, és a másodperc tört része alatt, a képernyőn látható valós áron lehet nyitni vagy zárni pozíciókat, számítógépen vagy mobil eszközökön.