A magyar bankrendszer 14,8 százalékos tőkemegfelelési mutatója nemzetközi összehasonlításban kedvező, bár már nem annyira, mint néhány évvel ezelőtt volt. A tőkemegfelelés biztosításában jelentős szerepük volt a tulajdonosoknak, akik 2007 óta több mint 1300 milliárd - az elmúlt másfél évben több mint 450 milliárd - forint tőkét juttattak itteni bankjaiknak.

Lehetne hitelezni

A magyar bankszektort erős alkalmazkodási képesség jellemzi tulajdonosi és menedzsment oldalról egyaránt, ami megmutatkozik a költséghatékonyság javulásában is. Aggodalomra ad okot azonban az üzleti aktivitás alakulása és a nemteljesítő állomány - emelte ki a jelentés bemutató tájékoztatón Szász Károly az intézmény elnöke az MTI tudósítása szerint.

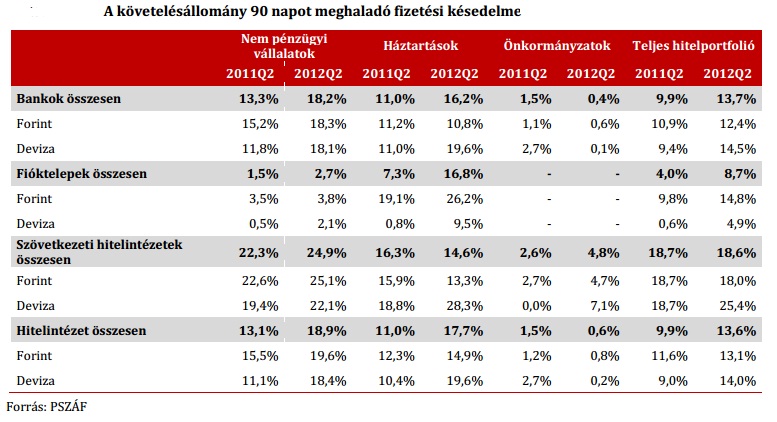

Tovább romlott a hitelportfólió

A nemteljesítő állomány összességben mintegy 3 százalékponttal nőtt 2012 első félévében. A vállalati állomány vélhetően még nem érkezett el a mélyponthoz, a nemteljesítő hitelek 17,5 százalékos aránya 20 százalék fölé is emelkedhet a PSZÁF álláspontja szerint. A nemteljesítő hitelek fedezettsége a vállalati szegmensben közel 100 százalék. (A háztartásoknál a helyzet valamivel jobb a romlás üteme mérséklődött és a fedezettség is valamivel 100 százalék fölött alakul.)

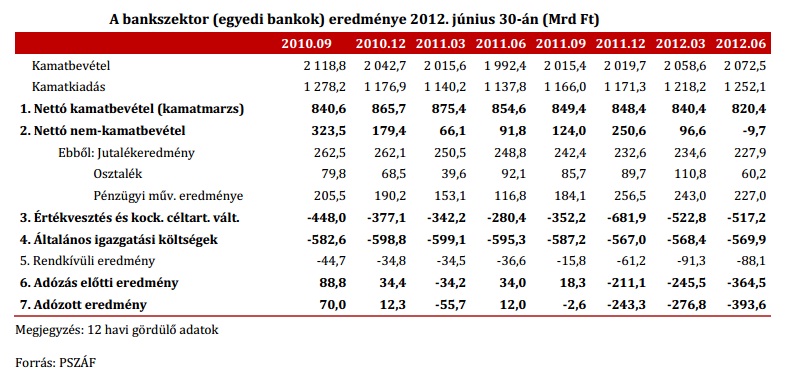

A bankrendszer jövedelmezősége romlik, részben a nemteljesítő portfóliók növekedése, részben külső hatások miatt. A 2012 első félévi 11 milliárd forintos profit jóval alatta marad az egy évvel korábbi 178 milliárd forintnak. Aszimmetria és polarizáció figyelhető meg, a jövedelem több mint háromnegyede három banknál keletkezik, s a veszteség szintén néhány intézménynél koncentrálódik. A jövedelem elemei közül a nettó kamateredmény viszonylag stabil, a költségek szintje alacsony, a legnagyobb problémát az értékvesztés megképzése okozza.

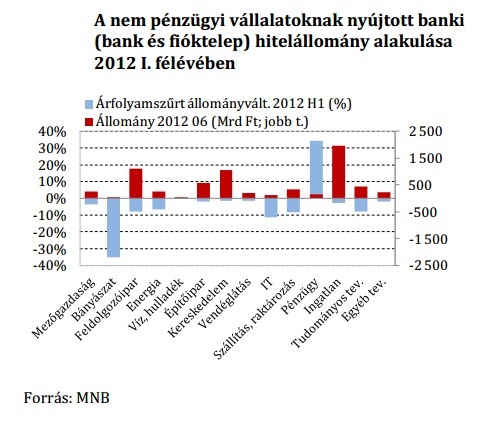

Az első félévben a bankok vállalkozói hitelállománya 2,8 százalékkal esett vissza. Jelentősebb volumenű új hitel folyósítás csak kevés banknál volt látható. A forinthitelek szinten maradtak, a devizában denominált hitelek árfolyamszűrten is csökkentek: az euró hitelek állománya 4,5, az egyéb devizában denominált hiteleké 8 százalékkal lett alacsonyabb az elmúlt hat hónapban.

A hitelezés szűkülése csaknem valamennyi nemzetgazdasági ágazatot érintette, bár eltérő mértékben. A nemzetgazdasági ágak banki hitelezésén belül 29,2 százalékos súllyal részesedő ingatlanügyek finanszírozása az átlaggal majdnem megegyezően, 2,9 százalékkal esett vissza.

A hosszú ideje zuhanó teljesítményű építőipar finanszírozása csak kismértékben csökkent, ami jelezheti azt, hogy a szektor lassan eléri a mélypontját.

Alternatívák

A belföldi banki finanszírozás összehúzódása esetén felmerül a kérdés, hogy az egyéb finanszírozási formák mennyire képesek, illetve akarják pótolni a kieső vállalati forrásokat (feltéve, hogy azokat teljes egészében pótolni kell). A belföldi székhelyű részvénytársasági bankok által biztosított hitelek volumenének csökkenése esetén ilyen alternatív finanszírozási forma lehet a többi belföldi hitelnyújtó – fióktelepek, szövetkezeti hitelintézetek, pénzügyi vállalkozások -, a közvetlen külföldi hitelfelvétel, valamint különböző tőkepiaci forrásbevonási lehetőségek. A finanszírozást biztosíthatja a tulajdonos, egy hitelező vagy egy befektető.

A részesedés típusú finanszírozás kivételével valamennyi alternatív finanszírozás – a hitelekhez hasonlóan – folyamatosan csökkent az elmúlt két és fél évben. A részesedés típusú finanszírozások közül a zártkörű részvénykibocsátások nőttek érdemben, bár 2011-ben kisösszegű nyilvános részvénykibocsátások is voltak például a BÉT-en. Ez azt jelzi, hogy a vállalatok finanszírozása egyre erősebben támaszkodik a tulajdonosokra. A működőtőke befektetések (a külföldi tulajdonosi hitelnyújtáshoz hasonlóan) azonban a vállalatoknak csak egy szűkebb köre számára elérhető, mint ahogy a tőkepiac sem jelenthet minden vállalkozás számára alternatívát. A finanszírozó fél minden esetben pozitív megtérülést vár a befektetéstől, bármilyen – részvény, kötvény, tulajdonosi hitel, illetve egyéb – formában nyújtsa azt.