A magyar jogalkotás már évtizedek óta adós egy olyan fizetésképtelenségi eljárás hazai bevezetésével, amely egyrészről szolgálja az átmenetileg bajba került vállalkozások túlélését, ugyanakkor megfelelő hangsúlyt kapnak a hitelezői érdekek is. Dr. Győrfi Attila, az Euler Hermes kár- és követeléskezelési igazgatója kiemeli, hogy a csődeljárásoknál a biztosítékkal rendelkező (tipikusan pénzintézetek) és a biztosítékkal nem rendelkező (tipikusan szállítók) érdekeire egyaránt tekintettel kellene lenni, hiszen egyik a másik nélkül nem értelmezhető.

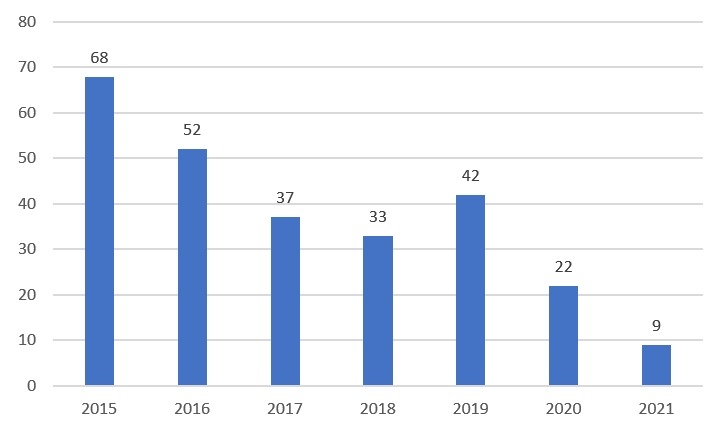

Elviekben ezeknek a céloknak a megvalósulását egyszerre kellett volna szolgálnia a hatályos csődeljárásokra vonatkozó jogszabályoknak, de sajnálatos módon ezt a célt nem tudták elérni – állítja a szakértő. Évente legfeljebb pár tucat csődeljárás indult el, ami nemzetközi összehasonlításban nagyon kevés. Ráadásul ezen roppant alacsony számú csődeljárás döntő többsége is egyezség hiányában, eredménytelenül, azaz az adós cégek felszámolásával, majd megszűnésével zárult. Ilyen formán a szállítói hitelek megtérülési esélyei is a nullához közelítettek, az értékesítésre kerülő vagyon ellenértékét szinte minden esetben a bankok kapták vagy felemésztették a felszámolás eljárási költségei.

Az, hogy csődeljárások nem tudták betölteni a nekik szánt szerepet igen sokrétű okokra vezethető vissza. Az egyik legfőbb ok, hogy a bajba került vállalkozások az eljárásokat csak a legvégső esetben, túl későn kezdeményezték maguk ellen, többségében akkor, amikor a reorganizációnak, a túlélésnek már nem volt reális esélye, és a cég értéke már jelentősen lecsökkent. A másik ok a pénzintézetek hozzáállása. Az Euler Hermes hitelbiztosítói tevékenységénél fogva az elmúlt évtizedben rengeteg csődeljárásnak volt részese és a vállalat tapasztalatai szerint a csődegyezségek létrejötte a legtöbb esetben a bankok ellenállása miatt hiúsult meg. A probléma a szállítók és a bankok érdekei közötti eltéréssel magyarázható. A szállítók szinte mindig érdekeltek abban, hogy a csődeljárások eredményesen záruljanak, mert az automatikusan bekövetkező felszámolásból nem számíthatnak megtérülésre. Ugyanakkor az adósok teljes vagyonán zálogjoggal rendelkező bankok motivációja értelemszerűen teljesen más.

Ezt az évtizedes problémát lenne hivatott megoldani a mostani, 2021. július 1-én hatályba lépő törvény, melynek kereteit több európai parlamenti és tanácsi irányelv határozza meg (egy 2017-es irányelv ((EU) 2017/1132) és annak 2019-es módosítása ((EU) 2019/1023). Az irányelvek hazai jogba való implementálása kötelező a tagállamok számára - emlékeztet Dr. Győrfi Attila. A törvénytervezet szövege alapján a szakértő úgy látja, hogy bár kétségtelenül a jó irányba tett lépésként értékelhető az új jogszabály, ám számos kérdést továbbra is nyitva hagy.

Az egyik ilyen kérdés, hogy a tervezet a bankok érdekviszonyait, de méginkább az érdekérvényesítő képességüket alapvetően nem változtatja meg. Amennyiben a bankok részesei lesznek a csődeljárásnak, akkor az eljárás eredményessége elsősorban ugyanúgy tőlük függ, mint eddig, vagyis a szállítók kiszolgáltatottak maradnak a bank döntéseinek.

A másik nyitott kérdés a jóhiszeműség kérdése. Ha valami egyszerűbb, olcsóbb, kevésbé szabályozott és felügyelt, akkor az valószínűleg több vállalkozást fog sarkallni csődeljárás kezdeményezésére. Ugyanakkor Dr. Győrfi Attila nem látja a törvénytervezetben azokat a garanciákat, amelyek szavatolnák, hogy csak a jóhiszemű, arra ténylegesen rászoruló adósok fogják kezdeményezni az eljárást.

A legfőbb problémának pedig a szakértő azt találta, hogy az új törvény a szállítókat sokkal kiszolgáltatottabbá teszi a vevőik vonatkozásában. Emiatt a törvény hatálybalépését követően a hitelezői oldalon növekvő szállítói kockázatok lesznek, uyganakkor azt még nehéz megjósolni, hogy milyen széles körben, kik, mikor és milyen céllal fogják az adósi oldalon használni az új törvény nyújtotta lehetőségeket. Amit viszont biztosan állít az Euler Hermes kár- és követeléskezelési igazgatója, az az, hogy az új törvény hangsúlyosabbá teszi a hitelbiztosítások szerepét a magyar gazdaságban.