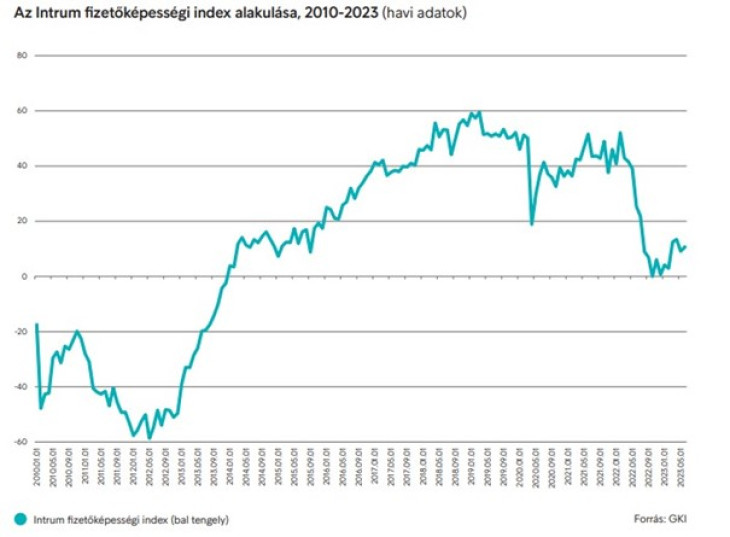

A január-márciusi időszakhoz képest enyhén nőtt a magyar háztartások fizetőképességét jelző index 2023 második negyedévében. Az Intrum és a GKI által készített Intrum Fizetőképességi Index (IFI) az elmúlt három hónapban átlagosan 11,06 pontos értéken állt, ami ugyan több, mint az első negyedéves érték (6,51), azonban éves összehasonlításban továbbra is rendkívül alacsony: tavaly azonos időszakban a fogyasztói árak, bérek és lakossági adósságok alapján kiszámolt mérőszám értéke 35,33 pont volt.

A havi értékek alapján a lakosság fizetőképessége tavaly októberben volt mélyponton, a legfrissebb érték (10,62 júniusban) átlagosnak nevezhető az elmúlt évben. Negyedéves összehasonlításban tavaly óta második alkalommal nő a fizetőképesség, de a növekedés minimális – a probléma továbbra is főleg a rekordmagas inflációra és a stagnáló bérekre vezethető vissza. 2023 első négy hónapjában például a bruttó keresetek statisztikailag 12 százalékkal emelkedtek, ez azonban a 24 százalékos infláció mellett valójában a reálkereset-csökkenését jelentette. Tekintve, hogy az európai gazdaságok nagy részében szintén lelassult a növekedés és az elemzők lassú kilábalásra számítanak, hazánkban sem várható látványos fordulat.

Üveges Judit, az Intrum értékesítési igazgatója hozzátette: a fizetőképességi index emelkedése jelentős részben a lakossági hitelfelvétel csökkenésére vezethető vissza – vagyis a legtöbb háztartás nem feltétlenül tud többet költeni havonta, csupán előrébb tartanak tartozásaik törlesztésével, és nem vettek fel újabb hiteleket. „Az idei első negyedévben a lakosság fogyasztása 2,5 százalékkal csökkent, és az év végéig további visszaesés várható, miközben a lakosság egy része már a megtakarításaiból tudja csak fedezni a napi szükségleteit. Eközben jelentősen csökkent a hitelfelvételek száma, az egy évvel korábbihoz képest a személyi kölcsönök 11 százalékkal, a lakáshitelek 73 százalékkal, a babaváró hitelek 58 százalékkal estek vissza. Ugyanakkor a hitelkihelyezések volumene továbbra is meghaladja a hiteltörlesztésekét, annak ellenére, hogy az emberek csak sokkal magasabb kamatokkal tudnak hiteleket felvenni, mint 1-2 évvel ezelőtt. A mindennapi élet költségeinek finanszírozását segítő hitelek azonban továbbra is népszerűek, mint például a személyi kölcsön, mivel gyorsan és egyszerűen kérelmezhető és szabadon felhasználható. Emellett a háztartások folyószámlahitellel is igyekeznek kiegészíteni jövedelmüket, május végére 300 milliárd forint fölé emelkedett a lakosság folyószámlahitel jellegű tartozása.”