Korábban azt gondolhattuk, hogy az olyan globális vállalatok árfolyama miatt, mint amilyen az Apple vagy a Google, lényegében nem kell aggódni, hiszen alapvetően a világgazdasági ciklusokat követi: ha jó a befektetői hangulat, akkor venni kell a részvényt, ha elromlik, akkor eladni. A cégben rejlő kockázatok pedig nem jelentenek különösebb veszélyt. Hiszen például az Apple évtizedek óta a piacon van, folyamatosan élen jár a fejlesztésekben, egyre több ember választja az „almás” terméket, így stabil fogyasztói bázissal rendelkeznek és a cég részvényei is közkedveltek a kisbefektetők körében.

„Egy-egy tőzsdei cég körül zajló esemény ugyanakkor fontos emlékeztető arra, hogy sose feledkezzünk meg a cégekben rejlő egyedi kockázatokról, hiszen az árfolyam pillanatok alatt kilőhet vagy éppen beszakadhat. Jól láthattuk ezt az elmúlt napokban, amikor az idén a legjobbak között teljesítő IT szektor vállalataira érkező elemzői leminősítések egy nap alatt mélybe lökték az Apple árfolyamát: az idén 34%-ot emelkedő papír két nap alatt 8%-ot esett. Hasonló esést szenvedett el a többi technológiai papír is, miután a befektetők félni kezdtek attól, hogy az idén látott emelkedés csak egy buborékon alapul” – hangsúlyozta ki Kovács Mátyás, a K&H Alapkezelő szenior portfólió-menedzsere.

Hogyan mérhetjük fel a várható kockázatot?

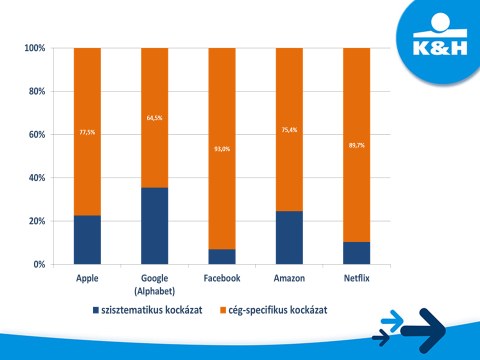

A pénzügyi befektetéseknél a kockázatot számszerűen a hozamok szórásával szokás mérni, azaz egyszerűen meg kell nézni, hogy bizonyos időtávra milyen széles sávban mozog az adott részvényen elérhető hozam. Ezt az értéket azonban érdemes még tovább bontani aszerint, hogy az árfolyam mennyiben követi a globális részvénypiaci trendeket (szisztematikus kockázat), illetve mekkora az az árfolyammozgás, ami a vállalathoz köthető hírek, események hatására történik (cégspecifikus kockázat). E két részmutató aránya a lényeg, vagyis hogy a teljes kockázathoz képest mennyi egyedi kockázatot hordoz egy-egy cég árfolyama. És éppen a technológiai papírok esetében nagyon magas a nehezen előre jelezhető, egyedi kockázatok szerepe.

Befektetőként mit tehetünk?

„Egyrészt egyedi részvény vásárlásakor próbáljuk meg minél jobban megismerni az adott céget, hogy legalább tudatában legyünk a fent említett kockázatoknak. Ha erre nincs időnk, kedvünk, tapasztalatunk, akkor a megoldást a befektetési szakértő, illetve az olyan kiegyensúlyozott befektetési formák jelenthetik, amelyek egy-egy régió vagy szektor sok-sok vállalatát felölelik, lényegesen lecsökkentve ezzel a fent említett cégspecifikus kockázatok hatását.” – tette hozzá Kovács Mátyás.