Ezt a témát boncolgatja mélyebben a Piac & Profit aktuális, nyomtatott száma, amely kapható az Inmedio és a Relay újságárusoknál, online pedig itt lehet megrendelni.

A koronavírus-járvány nem tántorította el a vállalkozásokat a hitelfelvételtől, különösen, ha kedvezményes, kamattámogatással felvehető kölcsönökről van szó - a két legnépszerűbb termék jelenleg a Széchenyi Hitel és az NHP Hajrá. Utóbbi esetében a hitelintézetek beszámolói alapján az elmúlt hónapban nőtt a folyósított és az elbírálás alatt álló kölcsönök volumene is - április óta több ezer vállalkozás élt a kamattámogatott kölcsön lehetőségével.

Mennyit folyósítottak eddig?

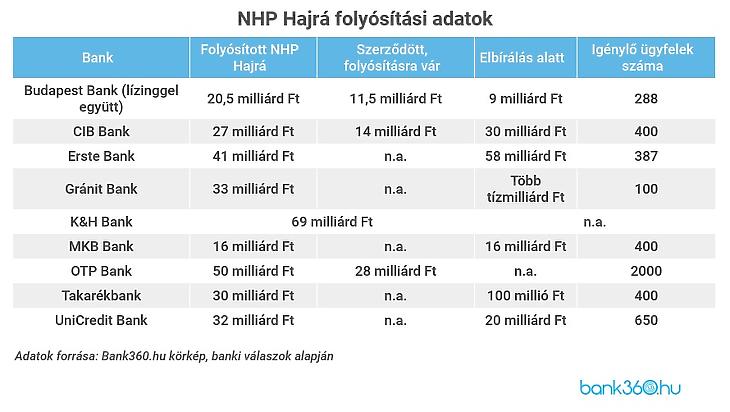

Az UniCredit Bank és az UniCredit Leasing eddig mintegy 32 milliárd forint NHP Hajrá hitelt folyósított ügyfelei részére, az elbírálás alatt álló igénylések volumene pedig meghaladja a 20 milliárd forintot. Az igénylő vállalkozások száma több mint 650, 60 százalékuknak pedig már folyósította is a kölcsönt a hitelintézet.A CIB Csoportnál az NHP Hajrá hitel- és lízingszerződések összértéke augusztus közepén 27 milliárd forint volt, melyből 13 milliárd forintot folyósított is a pénzintézet - további 30 milliárd forintnyi igénylés pedig elbírálás alatt állt. Az igénylő vállalkozások száma megközelítette a 400-at.

Az MKB Bank augusztus végéig 16 milliárd forintot meghaladó értékben kötött hitel- vagy lízingszerződést ügyfeleivel az NHP Hajrá keretében, és még egyszer ugyanekkora volumen várt épp bírálatra. A banknál a 400 NHP Hajrát igénylő vállalkozásból közel 100 ügyfél esetében történt már tényleges folyósítás.

Az NHP Hajrá konstrukcióira az OTP Csoportnál több mint 2000 ügyfél szerződött, összesen 78 milliárd forint értékben. Mindebből több mint 50 milliárd forint folyósítása már meg is történt.

A Takarékbank az NHP Hajrá kölcsönből 30 milliárd forintot folyósított, továbbá közel 100 millió forintnyi ügylet van bírálat alatt. Az ügyfelek száma már elérte a négyszázat.

A Gránit Bank augusztus végéig körülbelül 33 milliárd forintot folyósított az NHP Hajrából, emellett több tízmilliárd forint áll elbírálás alatt. Körülbelül 100 ügyfél adta be igénylését a Gránit Bankhoz.

A Budapest Bank a lízingszerződésekkel együtt több mint 32 milliárd forintra szerződött, amiből 20,5 milliárd forintot már folyósított is. A bank augusztus végéig 128 vállalkozással kötött szerződést, a Budapest Lízing pedig további 160 vállalkozásnak folyósított már NHP Hajrát. További 10 milliárd forintnyi kölcsönről döntött már pozitívan a bank, elbírálás alatt pedig 9 milliárd forint áll. A Budapest Lízingnél szintén több milliárd forintnyi NHP Hajrá van még kilátásban.

Az Erste Bank által az NHP Hajrá program keretében augusztus végéig folyósított összeg meghaladta a 41 milliárd forintot, mely összeget 220 vállalkozás igényelte, további 167 ügyfél pedig összesen 58 milliárd forintnyi kölcsön bírálatra várt.

A K&H Bank július 31-ig összesen 69 milliárd forint értékű szerződést kötött.

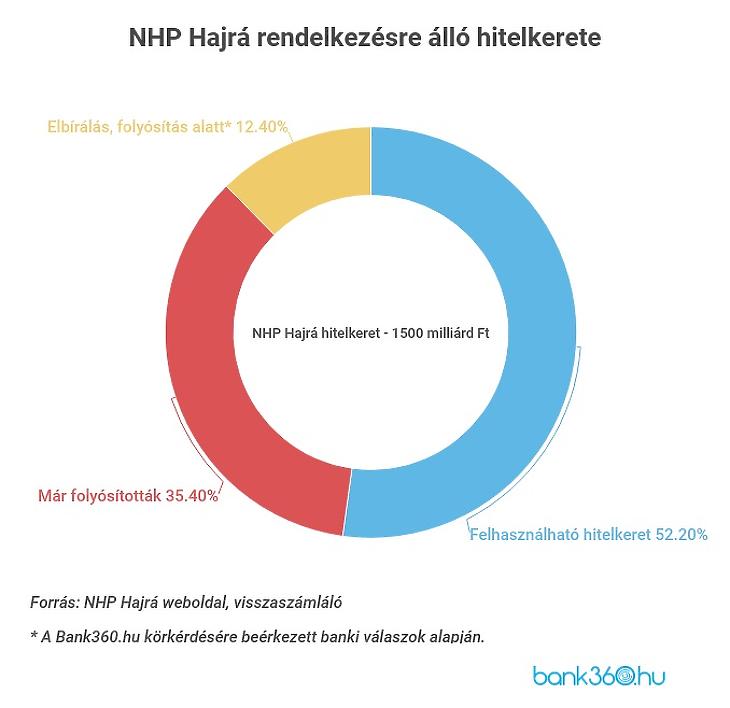

“Összesítve a bankok által közölt eredményeket, valamint az NHP Hajrá hivatalos visszaszámlálóját, a már folyósított 531 milliárd forint mellett további 186 milliárd forintnyi volumen várt augusztus végén bírálatra vagy folyósításra. Figyelembe véve, hogy a bankok többsége elenyésző elutasítási arányról számolt be, megállapítható, hogy a felhasználható hitelkeret közel fele már elfogyott” – közölte Vrazsovits Rita, a Bank360.hu elemzője. Ez összhangban van az MNB júniusi becslésével, mely szerint 2020 év végéig akár az 1000 milliárd forintot is meghaladhatja az NHP Hajrá szerződések volumene.

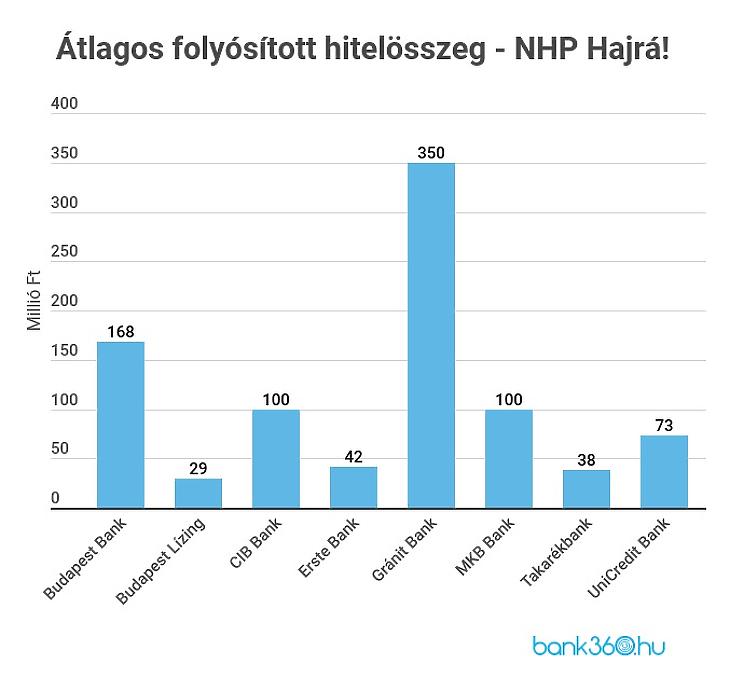

Számottevő különbség van az átlagosan folyósított hitelösszegek között

A bankok visszajelzése szerint az átlagosan folyósított hitelösszegek között jelentős különbségek vannak. A Gránit Bank 350 millió forintos átlagos hitelösszegről számolt be, míg a Takarékbank ügyfelenként átlagosan 38 millió forintot folyósított.

A CIB Banknál a legnépszerűbb lízingcélok között a kishaszongépjárművek, a mezőgazdasági gépek, valamint az ipari és termelőberendezések szerepelnek, hitelek esetén pedig a forgóeszköz-finanszírozás iránt tapasztalható fokozott érdeklődés. Az MKB Banknál igénylő ügyfelek közel azonos arányban vesznek igénybe beruházási és forgóeszközhitelt, míg a támogatás-előfinanszírozás és a hitelkiváltás együtt sem éri el a 10 százalékos arányt a benyújtott igénylések között. Az OTP Banknál hitelkiváltásra az ügyfelek csupán 15 százaléka vette igénybe a forrásokat, új hitel igénylésére tehát 85 százalék. Az összes igénylést vizsgálva az ügyfelek több mint 70 százaléka a szabad felhasználású forgóeszköz hiteleket kereste, csaknem 30 százalékuk pedig beruházásokhoz igényelt forrást. A Takarékbanknál a beruházás a leggyakoribb hitelcél, de a forgóeszköz és támogatás-előfinanszírozó hitelek iránt is sokan érdeklődnek. A hitelkiváltást kevés vállalkozás jelölte meg hitelcélként a Takarékbanknál. A Gránit Banknál fele-fele arányban hitelkiváltásra és addicionális finanszírozásra vették igénybe az elérhető forrásokat. A Budapest Banknál a beruházási célok a legnépszerűbbek: banki oldalon az ügyfelek 44 százaléka fordítja valamilyen beruházásra a felvett kölcsönt, emellett a lízingszerződéseknél a teljes volument beruházásokra fordítják a cégek. Forgóeszközhitelt az ügyfelek 33 százaléka vesz fel, további 17 százalék pedig egy meglévő vállalati kölcsönt vált ki az NHP Hajrá segítségével. Támogatás-előfinanszírozásra a Budapest Banknál az igénylők 6 százaléka fordítja a kamattámogatott kölcsönt. Ezzel szemben az Erste Banknál a forgóeszköz-finanszírozás a legnépszerűbb hitelcél 55 százalékkal, hitelkiváltásra a vállalkozások 30 százaléka fordítja a felvett összeget, beruházási céllal pedig a vállalkozások 15 százaléka igényel NHP Hajrát az Erste Banknál.

Az OTP Bankhoz a kereskedelem és gépjárműjavítás területéről érkezett a legtöbb hiteligény, de népszerű hitelcél volt még az ingatlanfejlesztés is. Szintén számos igénylés érkezik az OTP Bankhoz a feldolgozóiparból, valamint mezőgazdasági vállalkozásoktól is. Több bank számolt be vegyes megoszlásról az ágazatok között: sem az MKB Bank, sem a Takarékbank, sem pedig a Gránit Bank nem tudott kiemelni kifejezetten népszerű területeket.Melyek a legnépszerűbb hitelcélok?

Az UniCredit Banknál a már megkötött NHP Hajrá szerződések alapján a szerződött összeg 17 százalékát új beruházásra és lízingre, 57 százalékát forgóeszközre (új és hitelkiváltás), 26 százalékát beruházási hitelek kiváltására fordítják az igénylők.

Mely szektorokban népszerű az NHP Hajrá?

Az UniCredit Bank visszajelzése alapján mind darabszám, mind volumen szerint a mezőgazdaságban és élelmiszeriparban tevékenykedő vállalkozásoktól érkezett a legtöbb igénylés. A CIB Bankhoz, az Erste Bankhoz és a Budapest Bankhoz szintén a mezőgazdasági szektorból érkezik a legtöbb igénylés.