A magas infláció miatt – októberben az éves áremelkedés mértéke 6,5 százalék volt – a jegybank megemelte több lépésben az irányadó kamatokat:

- A nyár eleji 0,6 százalékos alapkamat november 17-étől elérte a 2,1 százalékos

- Az MNB egyhetes betétjének kamatát pedig az alapkamat fölé emelte, november 25-én a konstrukció meghirdetett kamata 2,90 százalék

A BUBOR mutató értékének hatása a lakáshitelek kamatára

Az egyik ilyen pénzpiaci mutató a BUBOR. (A BUBOR azt mutatja meg, hogy az egyes bankok milyen kamaton adnának kölcsönt egymásnak rövid, éven belüli futamidőre.)

A mutató értékének alakulása közvetlenül befolyásolja a változó kamatozású lakáshitelek kamatát. (Azokat a hiteleket nevezik igy, melyeknek kamatát a bankok akár éven belül is megváltoztathatják.) Ezen kölcsönök kamata ugyanis kamatfordulókor a BUBOR módosulásával megegyező mértékben változhat meg.

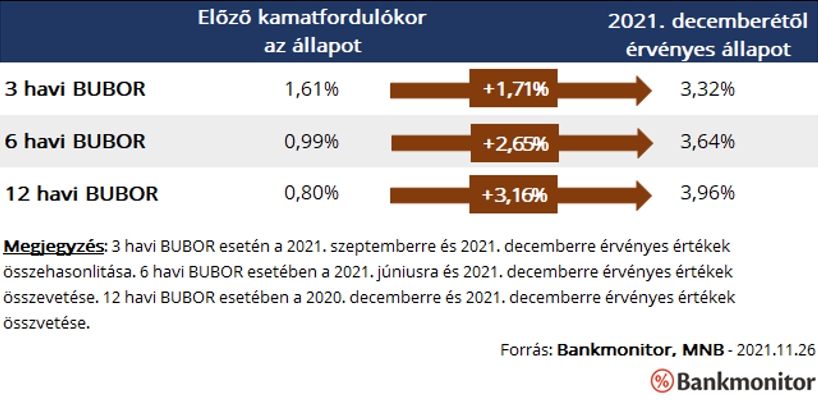

A decemberben átárazódó hitelek kamatát a ma, november 26-án érvényes BUBOR értéke alapján változtatják meg. A mutató értéke pedig jelentősen 1,71-3,16 százalékponttal emelkedett meg az elmúlt időszakban.

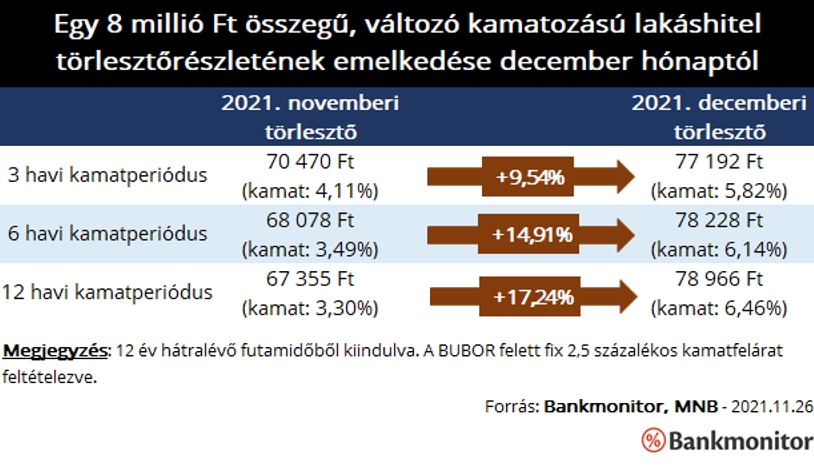

De milyen hatása lehet ez a törlesztőrészletekre? A Bankmonitor szakértői ezt egy korábban igényelt, 8 millió forint fennálló tartozású, 12 év hátralévő futamidejű kölcsön példáján keresztül mutatják be. A kölcsön kamata a BUBOR értékét fixen 2,5 százalékkal haladja meg.

A törlesztőrészlet nagysága a novemberben 67,3-70,4 ezer forint között lehetett, a pontos nagysága attól függ, hogy ténylegesen milyen gyakran változhat a hitel kamata. A BUBOR értékének hatására a törlesztőrészlet megemelkedne decemberre 77-79 ezer forintra. Ami 9,54-17,24 százalékos emelkedést jelentene.

Az adott példába szereplő hitelnél a törlesztők emelkedése miatt összességében 940 ezer forint és 1,5 millió forint közötti összeggel növekedne meg a teljes visszafizetendő összeg.

A Bankmonitor szakértői szerint érdemes lehet az ilyen hitelekkel rendelkezőknek elgondolkodni kölcsönük kiváltásán. Ez azt jelentené, hogy egy új hitelből kifizetnék a még fennálló tartozást. Jelenleg ugyanis a piacon a fentieknél kedvezőbb feltételekkel lehet felvenni hosszú kamatperiódusú hitelt. Vagyis olcsóbb és biztonságosabb kölcsönre lehetne lecserélni a meglévő tartozást.