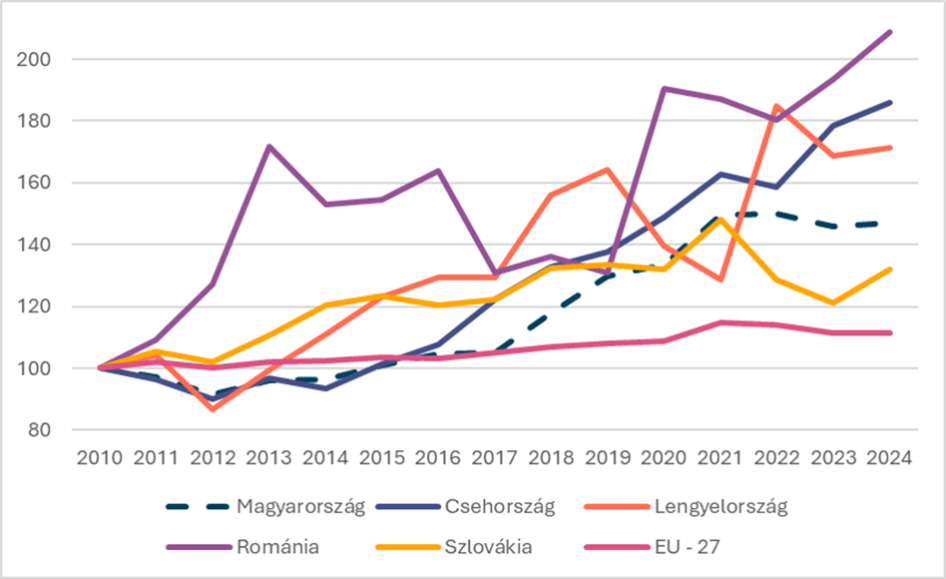

A pénzügyi- és biztosítási ágazat termelékenységi mutatója az EU-ban 11 százalékkal nőtt 2010 és 2024 között, ezt a régió államai bőven megugrották. A régióban a leggyengébb növekedést felmutató Szlovákia 32 százalékon állt tavaly, Magyarország pedig 47 százalékot ért el. Lengyelország (71 százalék) és Csehország (86 százalék), valamint a Románia (109 százalék) voltak a térség éllovasai.

A V4-es országok és Románia, valamint az EU-27 országok pénzügyi-biztosítási szektorának munkaerő-termelékenysége, 2010-2024 (2010=100 százalék)

Forrás: Eurostat

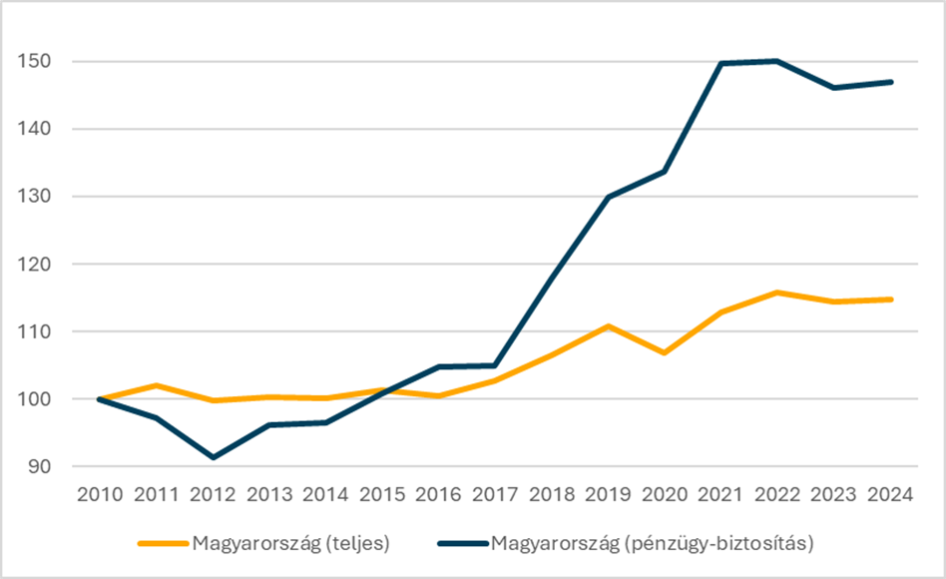

Magyarországon a pénzügy-biztosítási terület munkatermelékenysége a 2010-es évek első felében visszaesett, és csak 2016-2017-re sikerült a 2010 termelékenységi színvonal felé kerülni. Ezek után viszont nagyon dinamikus fejlődés indult meg, 2021-re több, mint 40 százalékponttal javult a mutató. Ezt követően megtorpant a javulás, és azóta enyhe csökkenés volt. Ebben a szektort érintő különadóknak volt jelentős szerepe, mely kivonja a fejlesztési forrásokat. Ezzel együtt is a korábbi eredményeknek köszönhetően a hazai pénzügyi szféra 47 százalékos munkatermelékenység növekedése jelentősen meghaladja a hazai teljes mutatót (15 százalék), így a szektor felfelé húzta a teljes termelékenységet (amit a feldolgozóipar 8 százalékos adata jelentősen lefelé húzott).

A nemzetgazdaság és a hazai pénzügyi-biztosítási szektor munkaerő-termelékenységének változása, 2010-2024 (2010=100 százalék)

Forrás: Eurostat

A bank- és biztosítási rendszer erőteljesen digitalizálódott 2010-et követően, a telefonos applikációk elterjedése, az online szolgáltatások bővülése és javuló minősége, a kevesebb működtetett pénzintézeti fiók csökkentette az igényelt alkalmazottak számát. Mivel az adminisztrációs igény évről-évre növekszik a szektorban, ezért a létszámmegtakarítást meghaladóan emelkedett az újonnan felvett dolgozók száma. Így összességében az ágazat létszáma 2010-hez képest 103 ezerről 112 ezer főre nőtt (+8,7 százalék) , miközben országos szinten 20 százalékkal bővült a foglalkoztatottak száma. Tehát miközben a gazdaság extenzív növekedési pályán volt, a pénzügyi és biztosítási szektor képes volt szinte kizárólag intenzív gazdasági növekedést produkálni. Ezt elősegítette, hogy a devizahitelek a lakossági oldalon gyakorlatilag megszűntek, így a devizakockázat okozta bedőlések már nem jelentettek rizikót, a javuló ügyfélkezelés és kockázatértékelés pedig az egyéb veszteségeket mérsékelte. A biztosítási szerződések mára szinte kizárólag inflációkövetőek, így a biztosítási bevételek megtartják reálértéküket, ez javítja a biztosítók működési hatékonyságát. Ugyanakkor a nem banki tulajdonú lízingcégek és az egyéb pénzügyi vállalkozások, akik kulcsszereplők a mikró finanszírozási piacon, nincsenek ilyen mozgástér birtokában. Egyoldalú bevételi szerkezetük és támogatásfüggő működésük miatt a rájuk nehezedő adók közvetlenül csökkentik hitelezési kapacitásukat, fenyegetik működésüket és rontják hatékonyságukat.