Mihez és hogyan szerettünk volna hitelt?

Egy 10 millió Ft-os ingatlant kívántunk vásárolni 4 millió Ft önerővel, azaz 6 millió Ft hitelt szerettünk volna felvenni 20 évre. Az első esetben családi szinten (férj és feleség) 230 ezer Ft jövedelemmel bírtunk, a második esetben egyedülállóként 300 ezer Ft-os jövedelemmel rendelkeztünk.

Megkapjuk a hitelt?

10 nagybankot kerestünk fel személyesen. Minden esetben megkaptuk a hitelt a fentebb jelzett jövedelem és önerő mellett. Igaz, a 6 millió Ft-os hitelre vonatkozóan egyes bankok már hangsúlyozták, hogy „annak az ingatlannak tényleg 10 millió Ft-ot kell érnie”. A 10 bankból ugyanakkor voltak „bőkezűbbek” is, akik az említett jövedelmi viszonyok mellett akár 7 millió Ft hitelt is ajánlottak.

Elérhető nekünk is a legjobb kamatszint?

Vizsgálatunk elsődleges fókusza az volt, hogy a hirdetményben szereplő legjobb kamatszintet vajon megkaphatjuk-e mi is 150 ezer Ft saját és 80 ezer Ft házastársi jövedelem mellett (ez lenne a nagy magyar átlag, illetve annál egy kicsit még rosszabb is). Miért is kérdés ez? A bankok egy része ügyfélminősítést végez (megnézi, mekkora jövedelemmel rendelkezünk, milyen arányt képvisel a hitel az ingatlanvásárlásunkban, hol helyezkedik el a kiszemelt ingatlan, milyen régóta vagyunk alkalmazásban a jelenlegi cégünknél…stb.) Az ügyfélminősítés eredménye sok esetben oda vezet, hogy a legkedvezőbb kamatot nem kapjuk meg, mert úgy véli a bank, hogy magasabb kockázatú ügyfelek leszünk, így többet kell fizetnünk a hitelért.

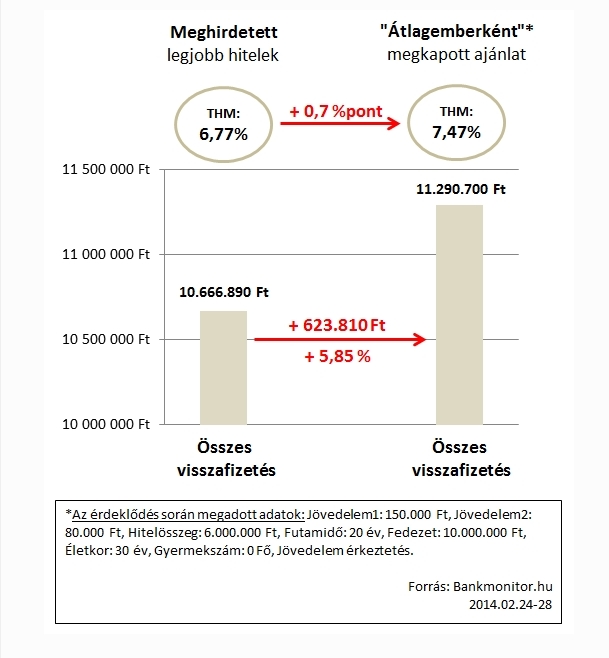

A legjobb hitelek kamatszintje (pontosabban a bűvös THM mutató) a 10 legnagyobb banknál „meghirdetve” átlagosan 6,77%. A konkrétan nekünk kiajánlott hitelek THM átlaga ezzel szemben 7,47%. Mindebből az következik, hogy a 6 millió Ft hitel után 20 év alatt összesen nem 10,7 millió Ft-ot, hanem annál 5,9%-kal többet, 11,3 millió Ft-ot fogunk visszafizetni. Ez az eltérés távolról sem végletes, vizsgálatunk megkezdése előtt ennek a dupláját is elképzelhetőnek tartottuk volna.

A 10 bank esetében egyébként rendkívül komoly eltérések voltak: néhány banknál „megkaptuk” a hirdetményben szereplő legjobb hitelt, néhány banknál az eltérés marginális volt és az esetek kis részében pedig számottevő (a meghirdetett legjobb kamat és az átlagemberként megkapott kamat akár 1,5%pontnál nagyobb mértékben is eltérhet).

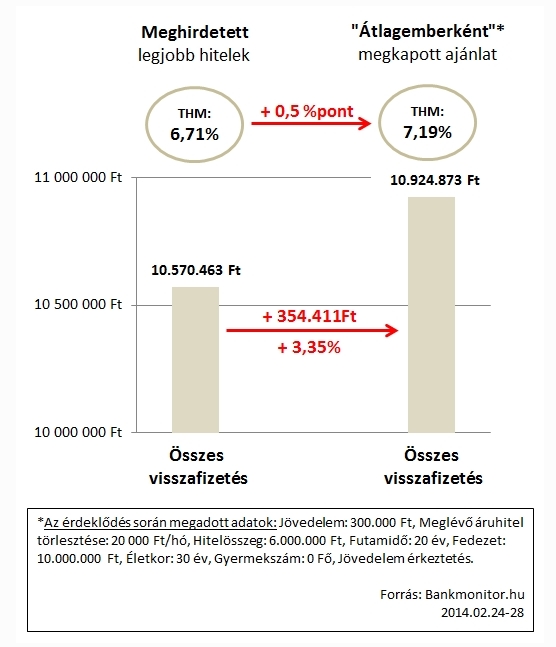

A második szituációban 300 ezer Ft havi jövedelemmel egyedülállóként kívántunk hitelt felvenni. A magasabb jövedelem már kisebb eltérést eredményezett a legjobb bankok által meghirdetett hitelek és a ténylegesen megkapott hitel között.

Félelmeink kezelése

Ha ma egy tetszőlegesen kiválasztott embert megkérdezünk a hitelekhez kapcsolódó félelemről, akkor minimum 30 perces egybefüggő monológra kell felkészülnünk. Fő vizsgálati szempontunk volt így, hogy a bankban mennyire tudunk valós válaszokat kapni a hitelhez kapcsolódó kockázatokra. A banki tájékoztatás első szintje tökéletes: megtudhatjuk, hogy igen, emelkedhet a törlesztő részletünk, ha nő a kamatszint.

Ott már egy kis elbizonytalanodást éreztünk helyenként, hogy pontosan mégis milyen kamatszint növekedése esetén nő a mi törlesztő részletünk. Elképzelhetőnek tartjuk, hogy azért kaptunk például az MNB alapkamatot megemlítő választ, mert a BUBOR-t, a budapesti bankközi kamatlábat csak az emberek töredéke ismeri és jobban tudja azonosítani az MNB alapkamatot.

Pontos és jól hangsúlyozott figyelmeztetést kapunk arra vonatkozóan, hogy „ha nő a kamat, akkor nő a hiteltörlesztés”. Igen ám, de konkrétan mennyivel? Ha arra vagyunk kíváncsiak, hogy például2%pontos kamatemelkedésnél mennyivel nő a havi törlesztő részletünk, akkor arra már csak a banki ügyintézők kevesebb, mint fele tudott jó választ adni.

Forrás: Bankmonitor