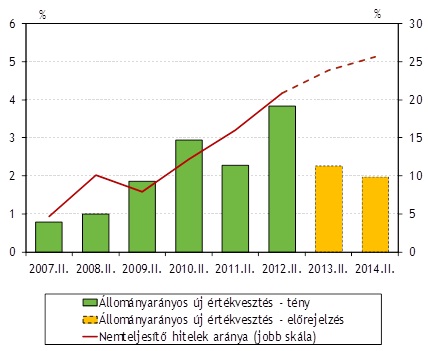

Az idei év végére a rossz vállalati hitelek aránya akár a 25 százalékos szintet is megközelítheti. A bankrendszer jelenlegi állapota egyértelműen alkalmatlan arra, hogy aktív hitelezési tevékenységgel élénkítse a gazdaságot. A BDO Pénzügyi Tanácsadás üzletágának alábbi elemzése 2013 várható fejleményeit összegzi, és bemutatja, milyen válaszokkal kell készülniük a bankoknak az idei kihívásokra.

A legfrissebb adatok szerint ugyan a tavalyi év végére megállt a vállalati hitelállomány csökkenése, ám az új hitelek döntő többsége továbbra is folyószámla- és egyéb rövid lejáratú hitel volt, vagyis egyelőre nincs nyoma a trendfordulónak. A bankok szerint az új kihelyezésekhez nem a források hiányoznak, hanem a megfinanszírozható ügyletek. Kétségtelenül közrejátszik azonban a tőkemegtérülési- és jövedelmezőségi elvárások betartása, illetve a hitel/betét arány fokozatos csökkentése is a tulajdonosok által elvárt mértékre. A jövedelmezőséget azonban nagyban rontja a hitelállomány visszaesése, ezzel párhuzamosan pedig már nem lehet tovább vágni a banki működési költségeken.

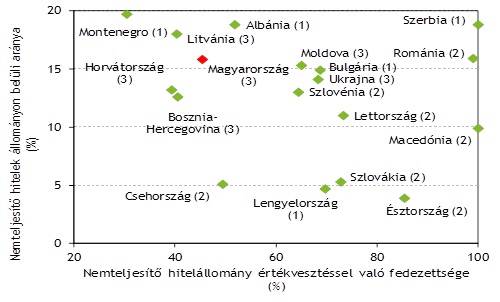

A helyzetet súlyosbítja a hatalmas rosszhitel-állomány (Non-performing loan - NPL), amely az előírt céltartalék szint miatt növeli a tőkeszükségletet. A hazai NPL fedezettség jelenleg az egész régióban az egyik legrosszabb.

Ha pedig az NPL aránya a PSZÁF és az MNB előrejelzésének megfelelően tovább romlik, az még további céltartalékigényt jelent. A jelenlegi szabályozói környezetben azonban – megtérülési kilátások híján – a külföldi tulajdonosok csak a törvényileg szükséges minimumig hajtanak majd végre tőkeemelést. Mindezt jól alátámasztja az a tény, hogy a külföldi források kiáramlása a bankszektorból tavaly meghaladta a 2000 milliárd forintot.

Mit várhatunk az államtól?

„Akármit is tartalmaz azonban a tavaszra prognosztizált új megállapodás a kormány és a bankszektor között, a nyereségesség növelésére a bankoknak házon belül kell megoldást találniuk. Ez pedig ma leginkább a rossz hitelek hatékony kezelésével érhető el” – véli Dercsényi András a BDO Pénzügyi Tanácsadás üzletágának restrukturálási szakértője.

A rossz hitelek aránya 2012 végére megközelítette a portfolió 20 százalékát, elemzők szerint a vállalati hitelek terén ez az arány hosszabb távon akár a 25 százalékot is elérheti. Míg korábban megfelelő megoldás volt a rossz eszközök eladása, ma már nincs kereslet ekkora volumenre.

Az NPL állomány jelentős része ingatlanfedezetű, azonban a nagyobb amerikai és európai intézményi alapok visszavonulásával eltűntek a vevők. A magyar ingatlanpiacon 2012-ben visszaesést tapasztalhatunk, csupán 146 millió euró értékű tranzakciót zártak le a piaci szereplők az év során. A fedezetek piacra dobása tehát további komoly áresést eredményezne. A PSZÁF is arra hívja fel a figyelmet, hogy káros lenne a rossz portfolió túl gyors tisztítása, piacra dobása, amely így szükségtelen veszteségeket okozna.

„Mivel az illikvid piacon értékesíteni általában nagy veszteséggel lehet, így hatékony megoldás az ügyletek életben tartása az ügyfelek üzletileg indokolt mértékű bevonásával – hangsúlyozza Boross Ákos, a BDO Pénzügyi Tanácsadás üzletágának partnere. – Korábbi időszakban a hitelek tömeges felmondásával és a fedezetek sorozatos érvényesítésével több bank is operált. Az utóbbi időben ezen a területen élenjáró bankok a jobb megtérülés reményében nagyobb hangsúlyt fektetnek az ügyletek restrukturálására. ”

Noha ez hosszadalmas feladat, hiszen az NPL állomány ilyen módon történő kifuttatása általános vélemények szerint 5-10 évet is igénybe vehet, ugyanakkor lehetővé teszi, hogy a szükséges további pótlólagos tőkeemeléseket a bankok hosszabb idő alatt, részben az időközben megképződő nyereség terhére és a restrukturálás eredményeképpen kisebb volumenben kényszerüljenek megtenni.

„A komplex problémakezelés és a szereplők érdekeinek harmonizálása jelentős erőfeszítést és speciális megközelítést igényel, ami az esetek túlnyomó részében indokolttá teszi külső tanácsadó bevonását is a folyamatba. A külső szakembereknek az objektivitás és függetlenség biztosítása mellett jelentős szerepe van az egyes szereplők közti bizalom helyreállítása terén is: a bank és az ügyfél kölcsönös elkötelezettsége nélkül ugyanis egy ilyen folyamat legtöbbször eleve kudarcra volna ítélve – teszi hozzá Huth Gabriella, a BDO Pénzügyi Tanácsadás üzletágának partnere.