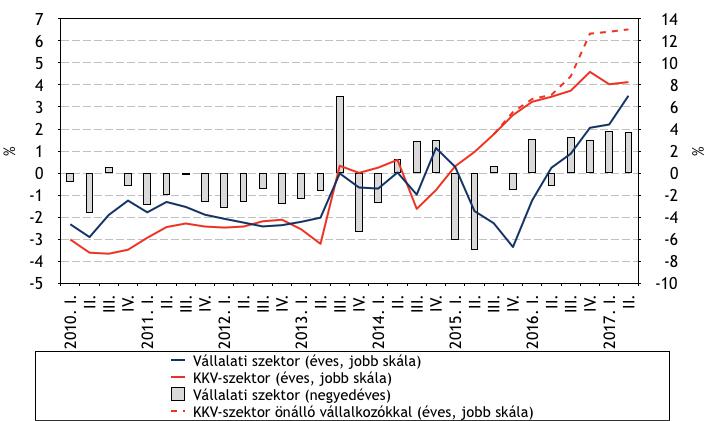

A piaci alapú hitelezést továbbra is támogatja a jegybank Piaci Hitelprogramja, melynek keretében a bankok közel 230 milliárd forintra emelték a 2017-re vonatkozó, a hitelezés növelésére tett vállalásaikat. Ez a fennálló kkv-hitelállomány mintegy 6 százaléka, ami a vállalati hitelezés további kedvező alakulását vetíti előre.

A teljes vállalati és a kkv-szektor hitelállományának növekedési üteme

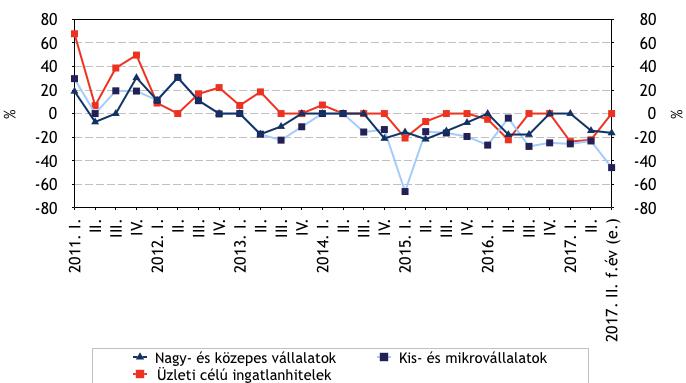

A vállalati hitelfeltételek minden vállalati méretkategória esetében enyhültek a második negyedévben - derült ki az MNB „Hitelezési folyamatok” című negyedéves kiadványából. Az enyhítés főként az általános gazdasági kilátások javulásának és a banki verseny fokozódásának köszönhető. 2017 második felére további enyhülést jeleztek előre a bankok, amely elsősorban a felárak mérséklődésében jelentkezhet. A vállalkozások részéről a bankok erősödő hitelkeresletet érzékeltek, elsősorban a rövid futamidejű hitelek iránt, ami várakozásaik szerint 2017 második felében is fennmaradhat. A hitelezési vezetők a személyes interjúk során élesedő árversenyről számoltak be. Az elmúlt években kihelyezett portfólió minden szereplő elmondása szerint továbbra is alacsony kockázatú.

Hitelezési feltételek változása a vállalati részszegmensekben

A háztartási szektor hitelezése a válság kezdete óta nem látott mértékben, éves összevetésben 2,8 százalékkal emelkedett 2017 júniusáig. A hiteltranzakciók éves értéke 162 milliárd forintot tett ki, melyhez a második negyedév 73 milliárd forinttal járult hozzá. Az új szerződéskötések volumene éves átlagban 46 százalékkal nőtt, ezen belül az új lakáshitelek kihelyezése 35 százalékkal, míg a személyi kölcsönöké 51 százalékkal emelkedett. Felhasználási célt vizsgálva elmondható továbbá, hogy az új kibocsátású lakáshitelek 17 százalékát új lakás vásárlására vagy építésére fordították. A Hitelezési felmérésre adott banki válaszok alapján összességében sem a lakáscélú, sem a fogyasztási hitelfeltételek nem változtak érdemben a vizsgált időszakban, azonban a lakáshitelek esetében a következő fél évben mérsékelt enyhítés várható. Ez utóbbi összefügghet azzal, hogy a Minősített Fogyasztóbarát Lakáshitel termék elterjedésével párhuzamosan élénkebb versenyre számítanak a piaci szereplők. A bankok továbbra is a hitelkereslet élénküléséről számoltak be mindkét termékkör esetében, valamint ennek a tendenciának a folytatódására számítanak előretekintve is. A kereslet emelkedését a Családi Otthonteremtési Kedvezmény továbbra is támogatja, és az év második negyedévében a CSOK-hoz volt köthető az új kibocsátású lakáshitel-volumen 16 százaléka. Az új lakáscélú hitelek átlagos teljes hitelköltsége és kamatfelára is enyhén csökkent a vizsgált időszakban, ugyanakkor nagyságuk még mindig jelentősen meghaladja a régiós átlagot. A korábban megfigyelt tendenciával ellentétben a negyedév során kismértékben megnőtt az új kibocsátású lakáshiteleken belül a változó kamatozású lakáshitelek aránya, így részesedésük 41 százalék volt.